อายุเท่าไหร่ถึงเริ่มจะวางแผนเกษียณดี โดยทั่วไปแนะนำเริ่มตอนอายุ 35 ปี เพราะเป็นวัยที่เริ่มมีเป้าหมายที่ชัดเจน หาเงินได้ เริ่มมั่นคง เป็นวัยที่รับความเสี่ยงได้พอสมควร เป็นช่วงที่ดีในการนำเงินมาลงทุนเพิ่มเติม เพื่อต่อยอดไว้เป็นเงินเกษียณได้ในอนาคต ซึ่งมีหลากหลายช่องทางมากๆ ในการวางแผนการเงินของเรา ให้ไปสู่เป้าหมายคือการเกษียณ เช่น ฝากเงินไปเรื่อยๆ การลงทุนในกองทุนรวม หรือสะสมหุ้นสามัญ เป็นต้น สำหรับคนที่ชอบนำเงินไปลงทุนในกองทุนอยู่แล้ว อาจจะลองมองอีกช่องทางหนึ่งได้ ก็คือ การทำประกันชีวิตหรือประกันสุขภาพค่ะ วันนี้พาไปรู้จักประกันชีวิตแบบควบการลงทุน หรือ Unit linked นั่นเอง

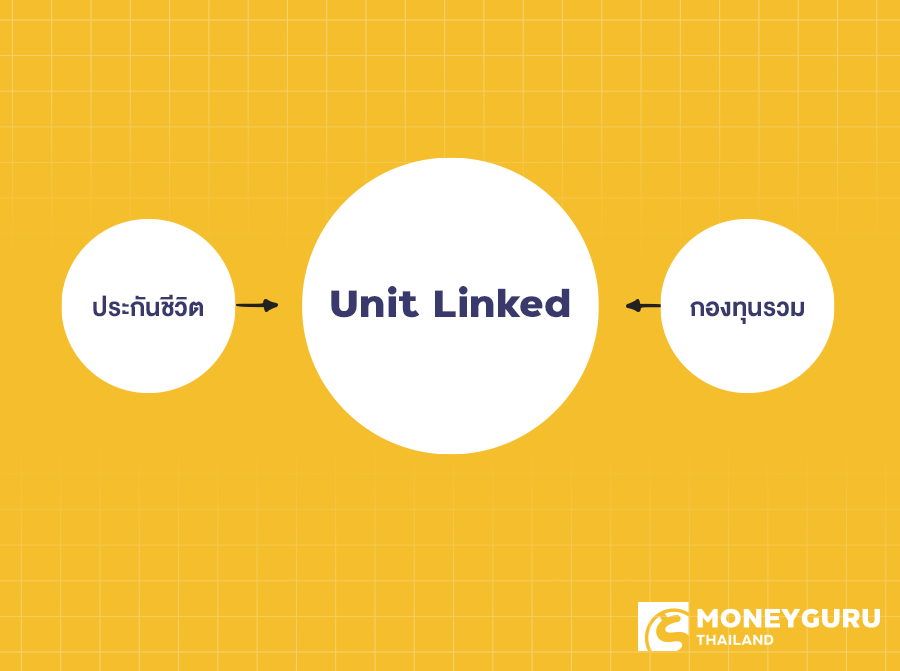

มารู้จัก ประกันควบการลงทุน (Unit-Linked)

Unit Linked มาจากคำว่า Unit Linked Insurance Policy (ULIP) หรือกรมธรรม์ประกันชีวิตควบการลงทุน คือ การประกันชีวิตที่ให้ทั้งความคุ้มครองชีวิตและการลงทุนในกองทุนรวม ซึ่งไม่มีการรับประกันมูลค่าผลตอบแทนการลงทุน พูดง่ายๆ คือการทำประกันชีวิตระยะยาว ที่มีเงินบางส่วนของเราไปลงทุนในกองทุนด้วย เราสามารถ "เลือก" หรือ "สับเปลี่ยน" การลงทุนด้วยตัวเอง ผ่าน "กองทุนรวม" ที่บริษัทคัดสรรมาแล้ว ซึ่งจะมีทั้งกองทุนที่มีความเสี่ยงต่ำ กลาง ไปจนถึงความเสี่ยงสูง เพื่อให้เราสามารถบริหารจัดการการลงทุนให้ได้ผลตอบแทนที่ต้องการ ในระดับความเสี่ยงที่ยอมรับได้ เพื่อให้เรามีโอกาสได้รับผลตอบแทนในระยะยาวที่สูงขึ้น ดังนั้นนอกจากความคุ้มครองชีวิตที่สูงกว่าแบบประกันชีวิตทั่วๆ ไปแล้ว เรายังมีโอกาสในการสร้างผลตอบแทนจากการลงทุนในกองทุนรวมอีกด้วย ทั้งนี้ ไม่มีการการันตีผลตอบแทนกว่าจะได้เท่าไหร่ แต่จากสถิติของการลงทุนระยะยาว ส่วนใหญ่จะมีผลตอบแทนที่ดีกว่าการฝากธนาคาร ดังนั้น เราสามารถมองประกันควบการลงทุนไว้เป็นกองทุนตอนเกษียณได้เช่นกัน แต่ต้องคำนึงเรื่องความเสี่ยงด้วยนะคะ

ยกตัวอย่าง

ผู้ชาย อายุ 35 ปี รับความเสี่ยงในการลงทุนได้สูง ถึงสูงมาก

ต้องการสะสมเงินปีละ 100,000 บาท ใน Unit Linked จนเกษียณอายุ 60 ปี

มูลค่าเงินที่สะสมไว้ทั้งหมด 26 ปี รวมเป็นเงิน 2,600,000 บาท

มาลองดูตารางประมาณการของมูลค่ารับซื้อหน่วยลงทุน (โดย คาดหวังผลตอบแทนเฉลี่ย 5% ต่อปี)

อายุ เบี้ยประกันชีวิตหลัก เบี้ยประกันภัยสะสม มูลค่าหน่วยลงทุนสุทธิ (NAV) ความคุ้มครองชีวิต ลดหย่อนภาษี 35 100,000 100,000 29,424 5,000,000 + NAV 72,246 40 100,000 600,000 425,855 5,000,000 + NAV 23,567 50 100,000 1,600,000 1,638,700 5,000,000 + NAV 41,871 60 100,000 2,600,000 3,263,249 5,000,000 + NAV 90,000 65 3,602,400 5,000,000 + NAV

จะเห็นได้ว่า เมื่อเราสะสมเงินต่อเนื่องจนเกษียณ มูลค่าที่คาดหวังจากที่มีเงินบางส่วนไปลงทุนในกองทุน จะมีโอกาสเติบโตขึ้นเรื่อยๆ หากกองทุนนั้นมีมูลค่า NAV สูงขึ้นในทุกปี จากจำนวนเบี้ยประกันที่เราจ่ายไป 2.6 ล้าน จะกลายเป็นผลตอบแทนที่จำนวน 3.2 ล้านในเวลา 26 ปีพร้อมกับความคุ้มครองประกันชีวิตตลอด 26 ปีมานี้ แต่ทั้งนี้ ก็มีความเสี่ยงสูงเช่นเดียวกันหากมูลค่า NAV ลดลง หรือมีมูลค่าไม่ถึงประมาณการ เนื่องจากการลงทุนในกองทุนนั้นมีความเสี่ยง มีโอกาสติดลบ หรือเป็นบวกได้ ขึ้นอยู่กับสภาวะเศรษฐกิจ เทรนด์ในขณะนั้น

อีกจุดหนึ่งที่น่าสนใจคือ การทำประกันชีวิตควบการลงทุน นอกจากจะได้ผลตอบแทนจากมูลค่ารับซื้อหน่วยลงทุนแล้ว ยังมีความคุ้มครองชีวิตให้ด้วย แตกต่างจากการลงทุนในกองทุนปกติ ที่จะมีแค่มูลค่ารับซื้อหน่วยลงทุนเท่านั้น ไม่มีความคุ้มครองชีวิต นอกจากนี้ Unit linked ยังสามารถนำเบี้ยบางส่วน (ที่เกี่ยวกับการประกันชีวิต) ไปลดหย่อนภาษีได้ด้วย

ทำไมถึงเลือกใช้ Unit Linked ในการวางแผนเกษียณ

ข้อดี

- เพิ่มโอกาสสร้างผลตอบแทนที่สูงกว่าแบบประกันสะสมทรัพย์หรือ ออมทรัพย์ทั่วไป ทั้งนี้ขึ้นกับความเสี่ยงที่รับได้ของผู้เอาประกันภัย แนะนำสะสมเงินระยะยาวมากกว่า 10 ปีขึ้นไป เพื่อเพิ่มโอกาสในการสร้างผลตอบแทน

- กองทุนถูกคัดเลือกมาให้แล้วจากบริษัทประกัน

- Unit linked มีความยืดหยุ่นกว่าประกันชีวิตทั่วๆ ไป สามารถปรับ เพิ่มลด ความคุ้มครอง เบี้ยประกัน ในกรณีที่มีเงินก้อน ก็สามารถสะสมเพิ่มเข้ามาในกองทุนได้เช่นกัน ไม่ต้องรอรอบจ่ายรายปี

ข้อเสีย

- มีโอกาสขาดทุนได้ เนื่องจากไม่มีการรับรองผลตอบแทนที่จะได้รับ

- เบี้ยประกันชีวิต สามารถลดหย่อนได้สูงสุด 100,000 ต่อปี โดยส่วนที่เป็นการลงทุนจะไม่สามารถนำมาลดหย่อนได้

- มีค่าธรรมเนียมในการบริหารจัดการ แต่จะถูกชี้แจงให้ทราบทุกครั้ง