รู้เรื่องสินเชื่อที่อยู่อาศัย

โดยทั่วไปแล้ว สินเชื่อบ้าน เป็นสินเชื่อเพื่อซื้อที่อยู่อาศัย โดยมีที่อยู่อาศัยนั้นเป็นหลักประกันจำนองให้แก่ผู้ให้กู้สินเชื่อบ้าน เป็นสินเชื่อมีประกันประเภทที่มีหลักประกันเป็นอสังหาริมทรัพย์ (ไม่สูญหาย / เคลื่อนย้ายไม่ได้) และเป็นปัจจัยสำคัญในการดำรงชีวิตของผู้กู้ ดังนั้นสินเชื่อบ้านจึงมักจะมีอัตราดอกเบี้ยที่ค่อนข้างต่ำ เมื่อเทียบกับบริการสินเชื่ออื่นๆ ที่ธนาคารหรือผู้ให้กู้มีเสนอให้แก่ลูกค้ารายย่อย

ทั้งนี้ สามารถแบ่งประเภทสินเชื่อบ้านออกตามลักษณะและวัตถุประสงค์ในการขอสินเชื่อ ได้ดังนี้

- สินเชื่อเพื่อซื้อบ้าน ทาวน์เฮ้าส์ อาคารพาณิชย์และอาคารชุด

- สินเชื่อเพื่อปลูกสร้างบ้านบนที่ดินของตนเอง

- สินเชื่อเพื่อปรับปรุง ต่อเติม ซ่อมแซม ที่อยู่อาศัย

- สินเชื่อเพื่อไถ่ถอนหนี้ ที่อยู่อาศัยจากสถาบันการเงินอื่น (Refinance)

วงเงิน และระยะเวลากู้

วงเงินกู้

โดยทั่วไปวงเงินกู้ที่สถาบันการเงินให้กู้จะอยู่ที่ประมาณ 70-80% ของราคาประเมินหรือราคาซื้อขาย ที่บางทีเรียกกันสั้นๆว่า LTV (Loan to Value ratio) นั่นเอง แต่ในปัจจุบัน ตลาดมีการแข่งขันสูง สถาบันการเงินทำข้อตกลงกับโครงการจัดสรร หรือโครงการที่ธนาคารให้การสนับสนุนทางด้านการเงิน ธนาคารอาจจะให้วงเงินกู้สูงถึง 90-100 % ของราคาประเมิน หรือราคาซื้อขาย ส่วนระยะเวลากู้ ธนาคารมักกำหนดระยะเวลากู้นานสูงสุดประมาณ 15-30 ปี (ขึ้นอยู่กับหลักทรัพย์ที่นำมาค้ำประกัน) แต่ธนาคารส่วนใหญ่มักกำหนดให้ระยะเวลากู้เมื่อรวมกับอายุผู้กู้แล้วต้องไม่เกิน 65-70 ปี เช่น อายุ 40 ปี จะกู้ได้สูงสุด 30 ปี เป็นต้น สำหรับผู้กู้ที่มีกำลังผ่อนในปัจจุบันในระยะเวลา 15 ปี หรือ 20 ปี หากคาดการณ์ว่าในอีก 2-3 ปี ข้างหน้าภาระค่าใช้จ่ายในครอบครัวจะสูงขึ้นจะทำให้มีปัญหาการผ่อนชำระได้ อาจจะขยายระยะเวลากู้เป็น 25-30 ปี ก็เป็นได้ เพื่อเงินงวดที่ผ่อนต่อเดือนน้อยที่สุด เพราะในภายหลังเมื่อครอบครัวมีรายได้เพิ่มขึ้น ก็สามารถชำระเงินงวดเพิ่มขึ้นจากที่กำหนดไว้เดิมได้ เช่น เดิมผ่อนเดือนละ 8,000 บาท ก็อาจจะเพิ่มเป็นเดือนละ 10,000 บาท หรือมากกว่าก็ได้ ซึ่งจะทำให้หนี้เงินกู้หมดเร็วขึ้น

ระยะเวลากู้

เมื่อผู้ซื้อบ้านคิดจะกู้เงินมักคิดตั้งคำถามกับตนเองเสมอว่า จะกู้ในระยะเวลานานแค่ไหน ซึ่งโดยทั่วไปธนาคารจะให้กู้ตั้งแต่ 5-30 ปี การตัดสินใจตรงนี้จะขึ้นอยู่กับวงเงินกู้ และความสามารถในการผ่อนชำระเงินกู้ของผู้กู้ เพราะหากผู้กู้ต้องการวงเงินกู้สูง แต่ความสามารถในการผ่อนชำระค่อนข้างต่ำ จึงจำเป็นต้องขยายเวลาออกไปให้นานที่สุดเป็น 25-30 ปี เพื่อที่จะให้เงินงวดลดลงจนถึงจุดที่สามารถผ่อนชำระได้ เพราะในวงเงินกู้เท่ากัน อัตราดอกเบี้ยเท่ากัน ยิ่งใช้เวลาผ่อนนานมากขึ้น

ดังนั้นเงินกู้ตามสัญญาเดิม 25 ปี ก็อาจจะผ่อนหมดในเวลาสั้นลง เหลือเพียงประมาณ 10 ปี แต่จะกู้ได้นานสูงสุดกี่ปีนั้น จะขึ้นอยู่กับอายุของผู้กู้ด้วย โดยธนาคารส่วนใหญ่จะกำหนดว่า เมื่อรวมอายุของผู้กู้บวกกับระยะเวลากู้แล้วต้องไม่เกิน 60, 65 หรือ 70 ปี ขึ้นอยู่กับแต่ละสถาบันการเงินจะกำหนด ยกตัวอย่างเช่น ธนาคารอาคารสงเคราะห์กำหนดอายุของผู้กู้ไว้ว่า เมื่อรวมกับระยะเวลากู้ ต้องไม่เกิน 70 ปี เพราะฉะนั้นถ้าผู้กู้อายุ 50 ปี จะสามารถกู้ได้ยาวที่สุดเพียง 70-50 = 20 ปีเท่านั้น แต่จะกู้สั้นหรือยาวนั้นขึ้นอยู่กับความสามารถในการผ่อนชำระหนี้ของผู้กู้เป็นหลัก หากกู้ระยะเวลาสั้น ผู้กู้ไม่ต้องเสียดอกเบี้ยมาก แต่ต้องจ่ายเงินงวดต่อเดือนสูง อย่างไรก็ตามหากผู้กู้มีรายได้น้อยในปีแรกๆ หรือต้องการผ่อนสบายๆ เมื่อมีรายได้มากขึ้นก็ค่อยโปะภายหลังก็ได้ หรืออาจขอกู้ระยะเวลานานจะดีกว่า

ทั้งนี้ จากที่ได้กล่าวมาข้างต้น สามารถแยกหรือจำแนกการกำหนดวงเงินและระยะเวลากู้ของสถาบันการเงินตามประเภทและวัตถุประสงค์ของการขอกู้สินเชื่อได้ดังนี้

ประเภทสินเชื่อที่อยู่อาศัย วงเงินกู้ ระยะเวลากู้ 1. สินเชื่อที่อยู่อาศัย

1.1 ที่อยู่อาศัยทั่วไป (บ้านเดี่ยว บ้านแฝด ทาวน์เฮาส์)

กำหนดวงเงินกู้ระหว่าง 80 - 90 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 1.2 อาคารชุด (คอนโดมิเนียม) และอาคารพาณิชย์

กำหนดวงเงินกู้ระหว่าง 70-90 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 1.3 บ้านในโครงการบ้านจัดสรรที่ธนาคารให้การสนับสนุนทางด้านการเงิน หรือเป็นพันธมิตร

กำหนดวงเงินกู้ระหว่าง 95-100%ของราคาซื้อขาย กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 2. สินเชื่อเพื่อปลูกสร้างบ้านบนที่ดินของตัวเอง

กำหนดวงเงินกู้สูงสุด 80 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 3. สินเชื่อเพื่อการปรับปรุง ต่อเติม ซ่อมแซม ที่อยู่อาศัย

กำหนดวงเงินกู้สูงสุด 80 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร)

1.1 ที่อยู่อาศัยทั่วไป (บ้านเดี่ยว บ้านแฝด ทาวน์เฮาส์)

กำหนดวงเงินกู้ระหว่าง 80 - 90 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 1.2 อาคารชุด (คอนโดมิเนียม) และอาคารพาณิชย์

กำหนดวงเงินกู้ระหว่าง 70-90 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 1.3 บ้านในโครงการบ้านจัดสรรที่ธนาคารให้การสนับสนุนทางด้านการเงิน หรือเป็นพันธมิตร

กำหนดวงเงินกู้ระหว่าง 95-100%ของราคาซื้อขาย กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 2. สินเชื่อเพื่อปลูกสร้างบ้านบนที่ดินของตัวเอง

กำหนดวงเงินกู้สูงสุด 80 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร) 3. สินเชื่อเพื่อการปรับปรุง ต่อเติม ซ่อมแซม ที่อยู่อาศัย

กำหนดวงเงินกู้สูงสุด 80 % ของราคาประเมินหลักทรัพย์ กำหนดระยะเวลากู้สูงสุด 30 ปี แต่เมื่อรวมระยะเวลากู้กับอายุผู้กู้จะต้องไม่เกิน 65-70 ปี (ขึ้นอยู่กับเงื่อนไขแต่ละธนาคาร)

รู้ทันเรื่องดอกเบี้ย ค่าธรรมเนียม และค่าใช้จ่ายเงินกู้

1. ดอกเบี้ยเงินกู้

สถาบันการเงินในปัจจุบันเน้นแข่งขันด้านราคาหรืออัตราดอกเบี้ยอย่างรุนแรง และเป็นกลยุทธ์การตลาดที่สำคัญที่สุด เพราะเป็นจุดขายในการกระตุ้นการตัดสินใจของลูกค้าให้มาใช้บริการสินเชื่อ โดยเสนออัตราดอกเบี้ยในระดับต่ำหลากหลายรูปแบบ เพื่อให้มีทางเลือกมากขึ้น สามารถเปรียบเทียบให้สอดคล้องกับความสามารถในการผ่อนของแต่ละกลุ่ม เพื่อป้องกันไม่ให้ไปใช้สินเชื่อกับที่อื่น โดยสามารถจำแนกประเภทอัตราดอกเบี้ยเงินกู้เพื่อที่อยู่อาศัยในปัจจุบัน ได้ดังนี้

ชนิดอัตราดอกเบี้ย รายละเอียด ข้อดี ข้อเสีย ดอกเบี้ยลอยตัว เป็นอัตราดอกเบี้ยที่กำหนดมาแล้ว แต่จะไม่อยู่คงที่ตลอดระยะเวลากู้ ธนาคารสามารถปรับเปลี่ยนขึ้น-ลง ตามที่เห็นสมควร ขึ้นอยู่กับสภาพคล่องในระบบการเงิน หรือตามต้นทุนการเงินของธนาคาร บางปีอัตราดอกเบี้ยลอยตัวอาจมีการปรับเปลี่ยนถึง 4-5 ครั้ง แต่บางปีก็แทบจะไม่เปลี่ยนแปลงเลย

ในการคำนวณเงินค่างวดรายเดือน แม้ธนาคารส่วนใหญ่จะคิดอัตราดอกเบี้ยตามประกาศจริง แต่มีบางธนาคารใช้วิธีการคำนวณเงินค่างวดต่อเดือนของลูกค้า โดยคิดเพิ่มจากอัตราดอกเบี้ยจริงบวกด้วย 1-3% ซึ่งจะเป็นประโยชน์กับผู้กู้ หากต่อมาดอกเบี้ยเพิ่มขึ้นในภายหลัง กล่าวคือธนาคารจะไม่ต้องขอเพิ่มค่างวดในระหว่างสัญญา หรือหากดอกเบี้ยไม่เพิ่มหรือลดลง เงินงวดที่ผู้กู้จ่ายเกินไว้ ก็จะไปตัดเงินต้นมากขึ้น และทำให้หนี้เงินกู้หมดเร็วขึ้นกว่าที่ระบุในสัญญากู้ เช่น กู้ 30 ปี อาจจะเหลือ 27-28 ปี เป็นต้น หากอัตราดอกเบี้ยลดลง ยอดการชำระคืนเงินกู้ก็จะลดลงตามไปด้วย สามารถชำระคืนเงินกู้ก่อนกำหนด ได้โดยไม่ต้องเสียค่าปรับ (ขึ้นอยู่กับเงื่อนไขของแต่ละสถาบันการเงิน) มีรายละเอียดอื่นๆ เพื่อเป็นตัวเลือกที่มากกว่า มีความยืดหยุ่น หากอัตราดอกเบี้ยสูงขึ้น ยอดการชำระคืนเงินกู้ของคุณก็จะสูงขึ้นตามไปด้วย (จึงไม่เป็นประโยชน์ เมื่ออัตราดอกเบี้ยมีแนวโน้มสูงขึ้น) ดอกเบี้ยคงที่ อัตราดอกเบี้ยจะคงที่ในช่วงระยะเวลาตามข้อตกลง สินเชื่อชนิดที่มีอัตราดอกเบี้ยคงที่ จะช่วยให้ยอดการชำระคืนเงินกู้ของคุณไม่ต้องเพิ่มขึ้น หากอัตราดอกเบี้ยสูงขึ้น ภายในระยะเวลาที่ตกลงกันไว้ตามสัญญา อย่างไรก็ตาม คุณจะเสียผลประโยชน์ในกรณีที่อัตราดอกเบี้ยลดลง เพราะยอดการชำระคืนเงินกู้ของคุณจะไม่ลดลงตามอัตราดอกเบี้ยไปด้วย หากอัตราดอกเบี้ยสูงขึ้น ยอดการชำระคืนเงินกู้ของคุณจะไม่สูงขึ้นตามไปด้วย หากอัตราดอกเบี้ยต่ำลง ยอดการชำระคืนเงินกู้ของคุณจะไม่ต่ำลงตามไปด้วย ไม่มีความยืดหยุ่นมากนัก ดอกเบี้ยแบบผสม สินเชื่อชนิดนี้ โดยมากจะเสนออัตราดอกเบี้ยต่ำในช่วงแรก เพื่อดึงดูดลูกค้า อัตราดอกเบี้ยสามารถเป็นได้ทั้งแบบอัตราคงที่หรือแบบมีคงระดับเพดาน แต่อัตราดอกเบี้ยต่ำจะสามารถใช้ได้เพียงช่วงแรก ก่อนที่จะต้องเปลี่ยนไปเป็นแบบอัตราดอกเบี้ยลอยตัว ซึ่งอาจจะสูงหรือต่ำกว่าอัตราดอกเบี้ยคงที่เดิมก็ได้ โดยมากจะเป็นข้อเสนอที่มีอัตราดอกเบี้ยต่ำที่สุดในช่วงแรก หากการชำระคืนเงินกู้อยู่ในช่วงที่ใช้อัตราดอกเบี้ยต่ำในช่วงแรก จะสามารถลดเงินต้นลงได้อย่างรวดเร็ว ยอดการชำระคืนเงินกู้จะเพิ่มขึ้นหลังจากใช้อัตราดอกเบี้ยแบบลอยตัว

ในการคำนวณเงินค่างวดรายเดือน แม้ธนาคารส่วนใหญ่จะคิดอัตราดอกเบี้ยตามประกาศจริง แต่มีบางธนาคารใช้วิธีการคำนวณเงินค่างวดต่อเดือนของลูกค้า โดยคิดเพิ่มจากอัตราดอกเบี้ยจริงบวกด้วย 1-3% ซึ่งจะเป็นประโยชน์กับผู้กู้ หากต่อมาดอกเบี้ยเพิ่มขึ้นในภายหลัง กล่าวคือธนาคารจะไม่ต้องขอเพิ่มค่างวดในระหว่างสัญญา หรือหากดอกเบี้ยไม่เพิ่มหรือลดลง เงินงวดที่ผู้กู้จ่ายเกินไว้ ก็จะไปตัดเงินต้นมากขึ้น และทำให้หนี้เงินกู้หมดเร็วขึ้นกว่าที่ระบุในสัญญากู้ เช่น กู้ 30 ปี อาจจะเหลือ 27-28 ปี เป็นต้น หากอัตราดอกเบี้ยลดลง ยอดการชำระคืนเงินกู้ก็จะลดลงตามไปด้วย สามารถชำระคืนเงินกู้ก่อนกำหนด ได้โดยไม่ต้องเสียค่าปรับ (ขึ้นอยู่กับเงื่อนไขของแต่ละสถาบันการเงิน) มีรายละเอียดอื่นๆ เพื่อเป็นตัวเลือกที่มากกว่า มีความยืดหยุ่น หากอัตราดอกเบี้ยสูงขึ้น ยอดการชำระคืนเงินกู้ของคุณก็จะสูงขึ้นตามไปด้วย (จึงไม่เป็นประโยชน์ เมื่ออัตราดอกเบี้ยมีแนวโน้มสูงขึ้น) ดอกเบี้ยคงที่ อัตราดอกเบี้ยจะคงที่ในช่วงระยะเวลาตามข้อตกลง สินเชื่อชนิดที่มีอัตราดอกเบี้ยคงที่ จะช่วยให้ยอดการชำระคืนเงินกู้ของคุณไม่ต้องเพิ่มขึ้น หากอัตราดอกเบี้ยสูงขึ้น ภายในระยะเวลาที่ตกลงกันไว้ตามสัญญา อย่างไรก็ตาม คุณจะเสียผลประโยชน์ในกรณีที่อัตราดอกเบี้ยลดลง เพราะยอดการชำระคืนเงินกู้ของคุณจะไม่ลดลงตามอัตราดอกเบี้ยไปด้วย หากอัตราดอกเบี้ยสูงขึ้น ยอดการชำระคืนเงินกู้ของคุณจะไม่สูงขึ้นตามไปด้วย หากอัตราดอกเบี้ยต่ำลง ยอดการชำระคืนเงินกู้ของคุณจะไม่ต่ำลงตามไปด้วย ไม่มีความยืดหยุ่นมากนัก ดอกเบี้ยแบบผสม สินเชื่อชนิดนี้ โดยมากจะเสนออัตราดอกเบี้ยต่ำในช่วงแรก เพื่อดึงดูดลูกค้า อัตราดอกเบี้ยสามารถเป็นได้ทั้งแบบอัตราคงที่หรือแบบมีคงระดับเพดาน แต่อัตราดอกเบี้ยต่ำจะสามารถใช้ได้เพียงช่วงแรก ก่อนที่จะต้องเปลี่ยนไปเป็นแบบอัตราดอกเบี้ยลอยตัว ซึ่งอาจจะสูงหรือต่ำกว่าอัตราดอกเบี้ยคงที่เดิมก็ได้ โดยมากจะเป็นข้อเสนอที่มีอัตราดอกเบี้ยต่ำที่สุดในช่วงแรก หากการชำระคืนเงินกู้อยู่ในช่วงที่ใช้อัตราดอกเบี้ยต่ำในช่วงแรก จะสามารถลดเงินต้นลงได้อย่างรวดเร็ว ยอดการชำระคืนเงินกู้จะเพิ่มขึ้นหลังจากใช้อัตราดอกเบี้ยแบบลอยตัว

2. ดอกเบี้ยผิดนัด

โดยปกติธนาคารจะกำหนดให้ผู้กู้ชำระหนี้ทุกเดือนโดยสม่ำเสมอ หากผู้กู้ค้างชำระภายหลังเวลาที่กำหนดไว้ให้ ธนาคารจะคิดเบี้ยปรับ โดยคิดอัตราดอกเบี้ยเงินกู้เพิ่มขึ้นเป็นอัตราดอกเบี้ยผิดนัด ซึ่งธนาคารแต่ละแห่งจะคิดไม่เท่ากัน ตัวอย่างเช่น ธนาคารอาคารสงเคราะห์ 13.5% เมื่อผู้กู้ค้างชำระหนี้ 2 งวด (60 วัน) ธนาคารกสิกรไทย ธนาคารกรุงเทพ ธนาคารไทยพาณิชย์ และธนาคารกรุงไทย 15% เป็นต้น ทั้งนี้ เพื่อเป็นมาตรการเร่งรัดให้ผู้กู้ชำระเงินกู้ตรงตามเวลานั่นเอง

3. ค่าปรับในการไถ่ถอนจำนองก่อนกำหนด (Prepayment Fee)

ในกรณีที่ผู้กู้ต้องการชำระคืนเงินกู้ทั้งหมด เพื่อปิดบัญชีไถ่ถอนจำนองก่อนครบกำหนดสัญญากู้ สถาบันการเงินส่วนใหญ่จะกำหนดให้ผู้กู้ต้องเสียค่าเบี้ยปรับ เฉพาะในกรณีที่มีการชำระคืนเงินกู้ทั้งหมดภายในระยะแรกเท่านั้น โดยส่วนใหญ่มักกำหนดภายใน 2-3 ปีแรก นับจากวันทำสัญญากู้ หากชำระก่อนกำหนดหมดทั้งจำนวนหลังจากนั้น ก็ไม่ต้องเสียเบี้ยปรับแต่ประการใด

ค่าเบี้ยปรับนี้ ธนาคารต่างๆ จะคิดไม่เหมือนกัน แต่โดยทั่วไปธนาคารพาณิชย์จะคิดประมาณร้อยละ 2 - 3 ของวงเงินกู้ เช่น กู้เงิน 700,000 บาท หากต้องการชำระหนี้หมดภายใน 3 ปี จะต้องเสียเบี้ยปรับจำนวน 14,000 บาท (ในกรณี 2%)

เหตุที่ธนาคารต่างๆ ต้องคิดค่าเบี้ยปรับกรณีชำระหนี้ครบก่อนกำหนดสัญญากู้ ทั้งนี้ เพราะว่าในการดำเนินงานให้กู้ของธนาคารนั้น ธนาคารมีต้นทุนค่าใช้จ่ายต่างๆ เกิดขึ้น ทั้งในด้านการวิเคราะห์สินเชื่อ การทำนิติกรรมสัญญาต่างๆ การจัดเก็บแฟ้มเอกสาร และค่าบริหารงานอื่นๆ ดังนั้น หากผู้กู้ได้รับอนุมัติกู้เวลา 10-25 ปี แต่กลับมาชำระหนี้หมดในเวลาเพียง 1-3 ปี จะทำให้ธนาคารไม่คุ้มค่าใช้จ่ายที่เสียไป จึงต้องคิดเอาจากผู้กู้

อย่างไรก็ตาม ในปัจจุบันธนาคารพาณิชย์ต่างๆ ได้ยกเลิกเงื่อนไข ค่าปรับการไถ่ถอนจำนองก่อนกำหนด กรณีที่คืนเงินกู้ทั้งหมด โดยที่ไม่ได้เป็นการ Refinance กับสถาบันการเงินอื่น ส่วนการไถ่ถอนเพื่อนำไป Refinance เงื่อนไขยังเป็นเช่นเดิม ซึ่งค่าปรับจะคิดประมาณร้อยละ 2-3 ของวงเงินกู้ เมื่อชำระหรือไถ่ถอนก่อนเงื่อนไขในสัญญาเงินกู้นั้นๆ และในส่วนของธนาคารอาคารสงเคราะห์จะไม่คิดค่าปรับกรณีผู้กู้ที่เลือกอัตราดอกเบี้ยแบบลอยตัว ซึ่งจะปรากฎตามสัญญาเงินกู้ของผู้กู้แต่ละฉบับ

4. ค่าธรรมเนียมและค่าใช้จ่ายเงินกู้อื่นๆ

ในการขอกู้สินเชื่อที่อยู่อาศัย นอกจากผู้กู้จะรู้และทำความเข้าใจกับเรื่องดอกเบี้ยเงินกู้แล้ว ผู้กู้ยังควรจะต้องรู้เรื่องค่าธรรมเนียม และค่าใช้จ่ายที่จะต้องเกิดขึ้นในขบวนการของการกู้สินเชื่อด้วย เพื่อที่ผู้กู้จะได้เตรียมความพร้อมในเรื่องของค่าใช้จ่ายที่จะเกิดขึ้นเพิ่มเติม โดยการรู้ที่มาที่ไป และเตรียมเงินให้เพียงพอกับค่าธรรมเนียมและค่าใช้จ่ายนั้นๆ ค่าธรรมเนียมและค่าใช้จ่ายต่างๆ ที่ควรรู้ ได้แก่

4.1 การประเมินค่าหลักประกัน (Property Valuation or Appraisal)

ในการปล่อยสินเชื่อที่อยู่อาศัยนั้น ธนาคารจำเป็นต้องจัดให้มีการประเมินค่าอสังหาริมทรัพย์ที่ผู้กู้จะซื้อ โดยธนาคารทุกแห่งจะจ้างบริษัทประเมินอิสระภายนอกดำเนินการ ผู้กู้ต้องรับภาระค่าใช้จ่ายในการประเมิน ธนาคารแต่ละแห่งจัดเก็บไม่เท่ากัน ตัวอย่างเช่น ธนาคารอาคารสงเคราะห์ เก็บในอัตรา 1,700-2,800 บาท ซึ่งต่ำสุดในตลาด ขณะที่ธนาคารพาณิชย์ จัดเก็บ 2,675-3,000 บาท อย่างไรก็ตาม ในกรณีซื้อบ้านจากโครงการจัดสรร ธนาคารส่วนใหญ่จะใช้ราคาซื้อขายเป็นราคาประเมิน หรือจะมีการประเมินราคาแล้วทั้งโครงการ จึงไม่มีการจัดเก็บค่าประเมินในกรณีนี้

4.2 ค่าธรรมเนียมการยื่นกู้ (Origination Fee)

ธนาคารบางแห่งจัดเก็บค่าธรรมเนียมการยื่นกู้ประมาณ 0.10% - 0.25% อย่างไรก็ตาม ปัจจุบันมีธนาคารหลายแห่ง ยกเว้นค่าธรรมเนียมการยื่นกู้ เพื่อจูงใจให้ลูกค้ามายื่นขอสินเชื่อ เช่น ธนาคารกรุงเทพ ธนาคารกรุงไทย และธนาคารกสิกรไทย เป็นต้น

4.3 การจดทะเบียนจำนองหลักประกัน (Property transfer and mortgage)

โดยปกติของการให้กู้ยืมเช่นนั้น ธนาคารจะต้องกำหนดให้ผู้กู้จดทะเบียนจำนองที่ดินและสิ่งปลูกสร้าง เพื่อเป็นหลักประกันบ้าน ซึ่งจะมีค่าจดทะเบียนจำนองที่ผู้กู้จะต้องรับผิดชอบในอัตรา 1% ของวงเงินจำนอง โดยค่าจดทะเบียนจำนองจะคิดสูงสุดไม่เกิน 200,000 บาท

4.4 ค่าประกันภัยเกี่ยวกับที่อยู่อาศัย (Insurance relating to mortgage loans)

ในการปล่อยกู้ที่อยู่อาศัย ธนาคารทุกแห่งจะกำหนดให้ผู้กู้ทุกรายที่ได้รับอนุมัติสินเชื่อต้องทำ ประกันอัคคีภัย ด้วย โดยผู้กู้จะต้องเสียค่าประกันภัยให้กับบริษัทประกันภัย นอกจากนี้ในปัจจุบันธนาคารส่วนใหญ่ รวมทั้งธนาคารอาคารสงเคราะห์ จะเชิญชวนให้ผู้กู้ทำ ประกันชีวิตเพื่อที่อยู่อาศัย ซึ่งเป็นการประกันชีวิตคน ไม่ใช่ประกันทรัพย์สิน โดยถือเป็นทางเลือกของผู้กู้ด้วย มิได้เป็นการบังคับ ทั้งนี้ หากผู้กู้เสียชีวิตหรือทุพพลภาพ บริษัทประกันภัยจะชำระหนี้เงินกู้ที่เหลืออยู่ทั้งหมดให้กับธนาคารแทน ขณะที่ธนาคารพาณิชย์ส่วนใหญ่ เช่น ธนาคารกสิกรไทย ธนาคารไทยพาณิชย์ ธนาคารกรุงเทพ ธนาคารทหารไทย ธนาคารยูโอบี จะจูงใจผู้กู้ให้ทำประกันด้วยการลดดอกเบี้ยเงินกู้ลงอีก 0.25%

สำหรับเบี้ยประกันจะมากหรือน้อย ขึ้นกับวงเงินกู้ ระยะเวลาที่กู้ และอายุของผู้กู้ ตัวอย่างเช่น บริการประกันชีวิต คุ้มนิรันดร์ ของธนาคารอาคารสงเคราะห์ หากผู้กู้อายุ 30 ปี กู้เงิน 300,000 บาท ระยะเวลา 15 ปี เบี้ยประกันจะคิดและเสียครั้งเดียวตลอดอายุการกู้เป็นเงิน 9,282 บาท แต่ถ้ากู้นาน 20 ปี เบี้ยประกันจะเป็นเงิน 12,933 บาท เบี้ยประกันนี้ ทางธนาคารจะให้กู้เพิ่ม โดยรวมกับเงินกู้เดิม และให้ลูกค้าผ่อนชำระคืนรวมกับเงินค่างวดเป็นรายเดือน ซึ่งทำให้ลูกค้ามีภาระจ่ายเงินเพิ่มขึ้นต่อเดือนไม่มากนัก เช่น ตัวอย่างข้างต้น กรณีเบี้ยประกัน 9,282 บาท จะชำระเพิ่มเพียงเดือนละประมาณ 52 บาท (9,282 หารด้วยจำนวนเดือนคือ 180 (15ปี*12เดือน)) เท่านั้น อนึ่ง หากผู้กู้เลือกระยะเวลาประกันตั้งแต่ 10 ปีขึ้นไป เบี้ยประกันสามารถนำไปหักค่าลดหย่อนในการคำนวณภาษีเงินได้ส่วนบุคคลตามกฏหมายได้ ตามที่จ่ายจริง แต่ไม่เกิน 100,000

4.5 ค่าใช้จ่ายอื่นๆ

ค่าใช้จ่ายในวันทำสัญญา ธนาคารจะเรียกเก็บค่าธรรมเนียมลูกค้าในวันทำสัญญา (เป็นคนละส่วนกับค่าธรรมเนียมของที่สำนักงานที่ดินเรียกเก็บ) โดยหลักๆ มีดังนี้

- ค่าอากรปิดสัญญาสินเชื่อ 2,000 บาท ต่อ 1 บาท เศษของ 2,000 บาท คิด 1 บาท

- ค่าหนังสือมอบอำนาจหักบัญชีเงินฝาก เพื่อชำระเงินกู้ผ่านบัญชีค่าหนังสือมอบอำนาจต่ออายุกรมธรรม์ประกันภัย โดยเฉลี่ยคิดประมาณ 30-50 บาท ต่อรายการ

คุณสมบัติผู้กู้ และเกณฑ์พิจารณาการอนุมัติเงินกู้

โดยทั่วไปแล้ว ในการวิเคราะห์สินเชื่อเพื่อกำหนดวงเงินกู้ ธนาคารจะใช้หลักพิจารณาสินเชื่ออยู่ 2 หลักใหญ่ๆ คือ เงินรายได้ เพื่อพิจารณาว่าคุณจะชำระหนี้ได้อย่างสม่ำเสมอตลอดระยะเวลากู้หรือไม่ และธนาคารจะต้องมีทรัพย์สินที่มีมูลค่าคุ้มหนี้จำนองเป็น หลักประกัน เพื่อไว้ในกรณีที่คุณไม่สามารถชำระหนี้ได้ ธนาคารก็สามารถบังคับจำนองขายทอดตลาด หลักประกันและนำรายได้มาชำระหนี้

หลักเกณฑ์สำคัญที่ธนาคารใช้พิจารณาการอนุมัติสินเชื่อ มีดังนี้

1. หลักความสามารถในการชำระหนี้

ธนาคารจะพิจารณาจากรายได้ของผู้กู้ และผู้กู้ร่วมเป็นหลัก โดยพิจารณาให้กู้ประมาณ 30-40 เท่าของรายได้ เช่น ถ้าคุณมีเงินเดือน เดือนละ 20,000 บาท จะกู้ได้ในวงเงินสูงสุด 600,000-800,000 บาท ทั้งนี้ขึ้นอยู่กับลักษณะของอาชีพ และความมั่นคงของรายได้คุณด้วย นอกจากพิจารณาเรื่องเกณฑ์รายได้แล้ว ธนาคารยังพิจารณาเรื่องสัดส่วนเงินงวดต่อรายได้สุทธิประกอบด้วย คือ ต้องไม่เกิน 33%

2. หลักประกันเงินกู้พิจารณาดูจาก 2 ประเด็น

2.1 ความเหมาะสมของหลักประกัน

- บ้านหรือที่ดินจะต้องโอนเป็นกรรมสิทธิ์ของผู้กู้ทุกคน (ยกเว้น ผู้กู้ที่เป็นคู่สมรส บิดามารดา บุตร และพี่น้อง)

- หากเป็นอาคารต้องสร้างเสร็จอย่างน้อย 90% (กรณีจัดสรร)

- กรณีขอกู้ซื้อที่ดินหรืออาคารจัดสรร ต้องมีสภาพคล่องในตลาดสูง สามารถซื้อขาย เปลี่ยนมือกันได้ง่ายในตลาด โดยสภาพหลักประกันต้องมีถนนคอนกรีต ลาดยางหรือถนนที่มีลักษณะถาวรใช้ได้ทุกฤดูกาล และมีระบบสาธารณูปโภคตามสมควร มีการปักเสาไฟฟ้าตามมาตรฐานของการไฟฟ้าฯ ผ่านที่ดินหลักประกัน และมีน้ำใช้ตามสภาพท้องถิ่น มีการคมนาคมที่สะดวก รถยนต์สามารถเข้าออกได้

2.2 มูลค่าตลาดของหลักประกัน จะต้องสูงกว่าวงเงินกู้มากพอสมควร โดยมีสัดส่วนประมาณ 70-85% ของราคาซื้อขายหรือมูลค่าของหลักประกัน ยิ่งสัดส่วนมูลค่าเงินกู้ต่อหลักประกันน้อยลงมากเพียงใด ธนาคารก็มีความเสี่ยงน้อยลง คุณก็มีโอกาสกู้ได้มากขึ้น

3. คุณสมบัติอี่นของผู้กู้

นอกจากการวิเคราะห์ในเรื่องรายได้ และหลักประกันแล้ว ธนาคารอาจพิจารณาคุณสมบัติอื่นของผู้กู้ด้วย เช่น

- อายุของผู้กู้ เมื่อรวมกับจำนวนปีที่ขอกู้แล้วจะต้องไม่เกิน 70 ปี

- ผู้กู้ร่วมรายอื่น นอกจากผู้ที่เป็นคู่สมรส บิดามารดา พี่น้อง หรือบุตรแล้ว จะมีผู้กู้ร่วมคนอื่นได้อีกไม่เกิน 1คน

- ผู้กู้ร่วมที่ไม่ใช่คู่สมรสและบุตร จะต้องถือกรรมสิทธิ์ร่วมในทรัพย์ที่จำนองด้วย

- ประวัติการชำระหนี้ ในกรณีที่ผู้กู้ต้องการขอกู้เงินเพื่อไถ่ถอนจำนองจากสถาบันการเงินอื่น ผู้กู้ต้องมีประวัติการชำระหนี้ดีมาแล้วอย่างน้อย 12 งวด

4. เงื่อนไขอื่นของธนาคาร

นอกจากปัจจัยต่างๆ ดังกล่าวแล้ว การพิจารณาให้กู้ สถาบันการเงินบางแห่งอาจกำหนดเงื่อนไขอื่นเพิ่มเติมอีก เช่น

- การกำหนดวงเงินกู้ขั้นต่ำ หรือขั้นสูงสุดที่จะให้กู้ได้

- การงดการปล่อยกู้เพื่อซื้อที่ดินว่างเปล่า

- ระยะเวลากู้ต้องไม่เกิน 20 ปี บางแห่งให้กู้สูงสุดถึง 30 ปี เช่น ธอส.เป็นต้น (ตั้งแต่ปี 2541 รัฐบาลมีนโยบายให้สถาบันการเงินยืดระยะเวลากู้ออกไปนานถึง 30 ปี)

- บางสถาบันจะกำหนดอัตราดอกเบี้ยเงินกู้สำหรับวงเงินต่างกันในอัตราดอกเบี้ยต่างกัน เช่น ธอส. และ ธ.ออมสิน บางสถาบัน จะติดอัตราดอกเบี้ยเท่ากันทุกวงเงินกู้

- บางสถาบันจะเคร่งครัดในการพิจารณาวัตถุประสงค์แท้จริงของการกู้ เช่น การกู้ซื้อที่ดิน หรือบ้าน หากเห็นว่าเป็นการกู้เพื่อมุ่งเก็งกำไร โดยซื้อไว้หลายหลัง และไม่คิดอยู่อาศัยเองก็อาจไม่ให้กู้หรือให้กู้ในวงเงินกู้ต่อมูลค่าหลักประกันที่ต่ำลง เป็นต้น

- บางสถาบันอาจมีนโยบายพิเศษในบางสถานการณ์ เช่น ในภาวะเงินตึงตัว ไม่ปล่อยกู้เพื่อซื้อห้องชุดราคาถูก หรือไม่ปล่อยกู้เพื่อซื้อที่ดินเปล่า เป็นต้น

ทั้งนี้ หลักที่กล่าวข้างต้นเป็นเพียงหลักเกณฑ์การวิเคราะห์สินเชื่อทั่วไป หากเป็นสินเชื่อสวัสดิการหรือสินเชื่อโครงการพิเศษต่างๆ แล้ว ธนาคารอาจผ่อนปรนเงื่อนไขการกู้ได้

ลำดับขั้นตอนในการขอกู้สินเชื่อ

การขอกู้สินเชื่อเพื่อที่อยู่อาศัย มีวิธีปฏิบัติในการดำเนินการตามขั้นตอนโดยทั่วไป ดังนี้

1. ยื่นคำขอสินเชื่อที่สาขาของสถาบันการเงินสาขาใดก็ได้ที่ท่านสะดวกที่สุด

เจ้าหน้าที่สถาบันการเงินจะพิจารณาสินเชื่อเบื้องต้นจากข้อมูลของท่าน เช่น รายได้ ค่าใช้จ่ายครอบครัว หนี้สินอื่นๆ เพื่อประมาณความสามารถในการผ่อนชำระเงินกู้ ท่านสามารถรับทราบผลการพิจารณาสินเชื่อในเบื้องต้น ณ วันที่ท่านยื่นคำขอสินเชื่อ สถาบันการเงินจะพิจารณาวงเงินกู้จากราคาประเมินของหลักประกัน เพื่อความรวดเร็วในการพิจารณาแจ้งผลอนุมัติสินเชื่อ ท่านควรยื่นเอกสารประกอบการขอสินเชื่อให้ครบถ้วน

2. เจ้าหน้าที่สาขาสถาบันการเงินส่งใบคำขอสินเชื่อ

เจ้าหน้าที่สถาบันการเงินของท่านจะส่งใบคำขอสินเชื่อ พร้อมเอกสารประกอบคำขอสินเชื่อไปที่ศูนย์สินเชื่ออุปโภคบริโภค เพื่อพิจารณาอนุมัติสินเชื่อ โดยพิจารณาจาก

- วัตถุประสงค์ในการขอสินเชื่อ

- คุณสมบัติผู้ขอกู้

- ความสามารถในการผ่อนชำระสินเชื่อ

- ประเภทและมูลค่าของหลักประกัน

3. นัดหมายเพื่อประเมินหลักประกัน

เจ้าหน้าที่ของสถาบันการเงินจะติดต่อท่านเพื่อนัดหมายเข้าไปประเมินมูลค่าหลักประกัน ตามวันและเวลาที่ท่านสะดวก โดยทั่วไปเจ้าหน้าที่ส่วนประเมินหลักทรัพย์จะติดต่อท่านภายใน 7 วันทำการ หลังจากที่ท่านได้ยื่นใบคำขอสินเชื่อที่สาขา

4. ธนาคารแจ้งผลการพิจารณาอนุมัติสินเชื่อ

ธนาคารจะติดต่อ และแจ้งผลการพิจารณาอนุมัติสินเชื่อภายใน 14 วันทำการ นับจากวันที่ลูกค้ายื่นใบคำขอสินเชื่อ เพื่อเตรียมนัดวันทำสัญญา

5. สถาบันการเงินนัดทำสัญญากู้เงิน

หากท่านได้รับอนุมัติสินเชื่อ เพื่อทำสัญญากู้เงิน สัญญาจดจำนอง ณ กรมที่ดินในเขตท้องที่ที่โฉนดที่ดิน หรือ หลักประกันจดทะเบียนไว้ กรณีมีผู้กู้ร่วม หรือผู้ค้ำประกัน ท่านควรจะต้องนัดหมายให้บุคคลเหล่านั้นมาร่วมลงนามในสัญญาทุกฉบับ

6. ชำระค่าใช้จ่ายในวันทำสัญญา

ท่านควรเตรียมค่าใช้จ่ายที่เตรียมในวันทำสัญญาเงินกู้ คือค่าจดจำนอง ค่าเบี้ยประกันคุ้มครองเครดิต ค่าเบี้ยประกันภัย ซึ่งเจ้าหน้าที่สถาบันการเงินจะแจ้งให้ทราบอีกครั้งในวันที่นัดหมาย

7. รับเงินกู้

เมื่อทุกขั้นตอนเรียบร้อย เจ้าหน้าที่จะจ่ายเงินกู้ให้ผู้กู้เป็นแคชเชียร์เช็ค เพื่อให้ผู้กู้จ่ายเงินคงเหลือให้กับเจ้าของโครงการ หรือผู้ขายต่อไป เมื่อผู้กู้ได้รับเงินกู้แล้ว ผู้กู้ก็จะต้องมีภาระในการผ่อนชำระงวดทุกเดือนภายในเวลาที่กำหนดตามสัญญา

แหล่งสินเชื่อ และจุดเด่นจุดด้อย

ปัจจุบันแหล่งเงินกู้สินเชื่อเพื่อที่อยู่อาศัยที่เป็นที่ยอมรับกันในประเทศไทย สามารถแบ่งประเภทของแหล่งเงินกู้ได้ 3 ประเภท ดังนี้

1. ธนาคาร คือ สถาบันการเงินทางธุรกิจที่ทำหน้าที่ระดมเงินทุนจากผู้ที่มีเงินเหลือ และต้องการเก็บออมด้วยการรับฝากเงิน โดยจ่ายผลประโยชน์ในรูปดอกเบี้ย และใช้เงินทุนนั้นทำประโยชน์ต่างๆ ตามวัตถุประสงค์ของแต่ละธนาคาร และให้บริการอื่นๆ

2. บริษัทเครดิตฟองซิเอร์ คือ กิจการให้กู้ยืมเงิน โดยวิธีรับจำนองอสังหาริมทรัพย์เป็นทางค้าปกติ เพื่อจัดหาเงินทุนแล้วนำไปลงทุนหาผลประโยชน์ด้วยการให้กู้ยืม แก่บุคคลทั่วไปที่มีความต้องการเงินทุนนำไปดำเนินการให้บรรลุเป้าหมาย

3. สหกรณ์ออมทรัพย์ คือ การที่คณะบุคคลร่วมกันดำเนินกิจการ เพื่อช่วยเหลือซึ่งกันและกันทางด้านเศรษฐกิจ ถือเป็นสถาบันการเงินที่ส่งเสริมให้บุคคลที่เป็นสมาชิกรู้จักการประหยัด รู้จักการออมทรัพย์ และสามารถบริการเงินกู้ให้แก่สมาชิก เพื่อนำไปใช้จ่ายเมื่อเกิดความจำเป็นได้ โดยยึดหลักการช่วยตนเอง และช่วยเหลือซึ่งกันและกัน

จุดเด่นจุดด้อยของแหล่งสินเชื่อแต่ละประเภท

สถาบันการเงิน จุดเด่น จุดด้อย ธนาคาร

1. มีความมั่นคง

2. มีโปรโมชั่นใหม่ๆ อยู่เสมอ

3. สินเชื่อกู้เงินมีความหลากหลาย ให้เลือกกู้ตามวัตถุประสงค์ของผู้กู้แต่ละราย

4. มีสาขาให้เลือกมากมาย ตามความสะดวกของผู้กู้

5. ได้รับสิทธิพิเศษเมื่อที่อยู่อาศัยที่ขอกู้อยู่ในโครงการหรือเป็นพันธมิตรของธนาคาร 1. มีข้อจำกัดในคุณสมบัติผู้กู้ และใช้หลักฐานเอกสารค่อนข้างมาก

2. โปรโมชั่นอัตราดอกเบี้ยมีความซับซ้อนตามเงื่อนไขที่ระบุ ซึ่งอาจทำให้ผู้กู้เกิดความสับสนหรือเข้าใจผิดได้ บริษัทเครดิตฟองซิเอร์

1. เป็นกิจการให้กู้ยืมเงิน โดยวิธีรับจำนองอสังหาริมทรัพย์เป็นทางค้าโดยตรง

2. ให้คำปรึกษา ควบคุมโครงการพัฒนาที่ดินและสิ่งปลูกสร้างต่างๆ ตลอดจนการพัฒนาวัสดุก่อสร้างที่ทนทานและมีราคาถูก 1. อัตราดอกเบี้ยสูง

2. ปัจจุบันบริษัทเครดิตฟองซิเอร์เหลือจำนวนน้อยแล้ว

3. ประเภทวัตถุประสงค์สินเชื่อค่อนข้างน้อย ซึ่งเป็นสถาบันการเงินที่ให้กู้เพื่อซื้อ สร้าง และการพาณิชย์เท่านั้น สหกรณ์ออมทรัพย์

1. กำหนดอัตราดอกเบี้ยต่ำกว่าสถาบันการเงินอื่น

2. เป็นสวัสดิการสำหรับสมาชิกในกลุ่ม 1. ไม่ปล่อยสินเชื่อให้กับบุคคลทั่วไป ต้องเป็นสมาชิกเท่านั้น

1. มีความมั่นคง

2. มีโปรโมชั่นใหม่ๆ อยู่เสมอ

3. สินเชื่อกู้เงินมีความหลากหลาย ให้เลือกกู้ตามวัตถุประสงค์ของผู้กู้แต่ละราย

4. มีสาขาให้เลือกมากมาย ตามความสะดวกของผู้กู้

5. ได้รับสิทธิพิเศษเมื่อที่อยู่อาศัยที่ขอกู้อยู่ในโครงการหรือเป็นพันธมิตรของธนาคาร 1. มีข้อจำกัดในคุณสมบัติผู้กู้ และใช้หลักฐานเอกสารค่อนข้างมาก

2. โปรโมชั่นอัตราดอกเบี้ยมีความซับซ้อนตามเงื่อนไขที่ระบุ ซึ่งอาจทำให้ผู้กู้เกิดความสับสนหรือเข้าใจผิดได้ บริษัทเครดิตฟองซิเอร์

1. เป็นกิจการให้กู้ยืมเงิน โดยวิธีรับจำนองอสังหาริมทรัพย์เป็นทางค้าโดยตรง

2. ให้คำปรึกษา ควบคุมโครงการพัฒนาที่ดินและสิ่งปลูกสร้างต่างๆ ตลอดจนการพัฒนาวัสดุก่อสร้างที่ทนทานและมีราคาถูก 1. อัตราดอกเบี้ยสูง

2. ปัจจุบันบริษัทเครดิตฟองซิเอร์เหลือจำนวนน้อยแล้ว

3. ประเภทวัตถุประสงค์สินเชื่อค่อนข้างน้อย ซึ่งเป็นสถาบันการเงินที่ให้กู้เพื่อซื้อ สร้าง และการพาณิชย์เท่านั้น สหกรณ์ออมทรัพย์

1. กำหนดอัตราดอกเบี้ยต่ำกว่าสถาบันการเงินอื่น

2. เป็นสวัสดิการสำหรับสมาชิกในกลุ่ม 1. ไม่ปล่อยสินเชื่อให้กับบุคคลทั่วไป ต้องเป็นสมาชิกเท่านั้น

หลักง่ายๆ ในการคำนวณเงินกู้ ค่างวด และดอกเบี้ยตลอดอายุสัญญา

เงินกู้สินเชื่อบ้าน ผู้กู้แต่ละรายควรคำนึงถึงการจ่ายเงินค่างวดในแต่ละเดือนตลอดอายุของสัญญากู้ เพื่อเตรียมความพร้อมกับค่าใช้จ่ายที่จะเกิดขึ้น และเพื่อให้แน่ใจว่าผู้กู้จะมีความสามารถพอที่จะรับภาระค่าใช้จ่ายจำนวนนี้ได้โดยไม่ทำให้ลำบาก หรือเดือดร้อนต่อตัวผู้กู้เองหรือครอบครัว ดังนั้น เราลองมาดูกันว่าธนาคารมีหลักเกณฑ์คร่าวๆ ในการคิดคำนวณดอกเบี้ยเงินกู้พวกเรายังไงกันบ้าง

หลักการคำนวณเบื้องต้น

โดยทั่วไป ธนาคารจะคิดคำนวณดอกเบี้ยสินเชื่อบ้านตามหลักการดังนี้

- คิดคำนวณดอกเบี้ยแบบลดต้นลดดอก (Effective Rate) คือหากเงินต้นลดลง ดอกเบี้ยก็จะคำนวณบนจำนวนเงินต้นที่ลดลง (ไม่เหมือนสินเชื่อรถยนต์ซึ่งมักจะคิดดอกเบี้ยแบบเงินต้นไม่ลดลง Flat Rate)

- อัตราดอกเบี้ยอาจจะมีส่วนผสมของทั้งอัตราดอกเบี้ยคงที่ (Fixed Rate) และลอยตัว (Floating Rate) หรืออย่างใดอย่างหนึ่งตลอดระยะเวลาเงินกู้ โดยที่ดอกเบี้ยอัตราคงที่ (ถ้ามี) มักคิดในช่วงแรกๆ เช่น 6 เดือนถึง 3 ปีแรก และหลังจากนั้นจะคิดในอัตราลอยตัว (อัตราลอยตัวส่วนใหญ่จะใช้อัตรา MLR (Minimum Loan/Lending Rate)) ซึ่งแต่ละธนาคารจะแตกต่างกัน แต่ในปัจจุบัน ความหลากหลายของการคิดดอกเบี้ยจะมีมากขึ้น เช่น มีอัตราดอกเบี้ยคงที่ระยะสั้นแบบขั้นบันไดในช่วงแรก จากนั้นจะเป็นอัตราดอกเบี้ยลอยตัว หรืออัตราดอกเบี้ยคงที่ระยะหนึ่ง และปรับเป็นคงที่ใหม่ทุกรอบเวลา แต่โดยพื้นฐานแล้ว ก็มักจะเป็นส่วนผสมของอัตราดอกเบี้ยคงที่ และลอยตัวเสมอ

- ในทางปฏิบัติ ธนาคารจะกำหนดให้ผู้กู้ชำระเงินต้น พร้อมดอกเบี้ยไปเลย โดยกำหนดจำนวนค่างวดตายตัวเป็นตารางชำระตั้งแต่วันทำสัญญากู้เลยว่าในแต่ละงวดจะต้องชำระเท่าใด เช่น 20,000 บาทต่องวด ซึ่ง 20,000 บาท นี้ จะรวมทั้งเงินต้นผสมกับดอกเบี้ยที่ธนาคารจะเป็นผู้คำนวณ

- เงินค่างวดในปีแรกๆ จะเป็นการชำระดอกเบี้ยเสียเป็นส่วนใหญ่ (เพราะเงินต้นยังสูงอยู่) และจะเป็นการลดเงินต้นเพียงเล็กน้อยเท่านั้น แต่หลังจากนั้นเมื่อผ่อนไปเรื่อยๆ เงินต้นจะถูกตัดไปมากขึ้นเรื่อยๆ ทำให้ดอกเบี้ยที่เกิดขึ้นในแต่ละเดือนก็ทยอยลดลงตามลำดับ เป็นสัดส่วนที่สวนทางกันกับเงินค่างวดในปีแรกๆ

- ในการคำนวณค่างวดตายตัวสำหรับเงินกู้ที่ใช้ดอกเบี้ยลอยตัวนั้น ธนาคารจะใช้ตัวเลข MLR แบบสมมติสำหรับงวดในอนาคต เพราะ MLR งวดในอนาคตเป็นตัวเลขที่ยังไม่มีใครสามารถบอกได้ว่าจะเป็นเท่าใด แต่ธนาคารมักคิดเงินค่างวดเผื่อไว้ โดยคำนวณเงินค่างวดจากอัตราดอกเบี้ยลอยตัวในอัตราที่สูงไว้ก่อน เช่น บวก 1-2% บนอัตรา MLR ที่คาดการณ์ในอนาคต ทั้งนี้ เพื่อป้องกันความเสี่ยงให้ผู้กู้หาก MLR สูงขึ้นในภายหลัง ผู้กู้จะได้ไม่ต้องชำระค่างวดเพิ่มเพราะคำนวณเผื่อไว้แล้ว

- ดังนั้น ผลก็คือ หาก MLR จริงต่ำกว่าตัวเลขสมมติที่ธนาคารใช้ในการคำนวณค่างวดตายตัว และเราจ่ายค่างวดตรงตามเวลาครบจำนวนมาเรื่อยๆ หนี้เงินกู้เราอาจหมดก่อนกำหนดเวลาที่ธนาคารกำหนดไว้ก็ได้เพราะเงินค่างวดที่เราชำระเกินไว้ก็จะไปตัดหนี้เงินต้นมากกว่าปกติ แต่หาก MLR จริงสูงกว่าตัวเลขสมมติที่ธนาคารใช้ในการคำนวณค่างวดตายตัว และมีแนวโน้มว่าจะทำให้ลูกค้าปิดเงินกู้ได้ช้ากว่าจำนวนค่างวดเดิมที่ตกลงกันไว้ในสัญญากู้ ธนาคารอาจแจ้งให้ลูกค้าทราบ และกำหนดเงินค่างวดตายตัวสำหรับแต่ละงวดเพิ่มขึ้นได้

- ในกรณีของเงินกู้อัตราดอกเบี้ยลอยตัว ธนาคารอาจยินยอมให้ผู้กู้ชำระเงินค่างวดเกินกว่าจำนวนค่างวดตายตัวที่กำหนดไว้ในตารางการชำระได้ ซึ่งจะมีผลให้ผู้กู้สามารถปิดเงินกู้ได้เร็วขึ้น แต่ถ้าเป็นกรณีเงินกู้อัตราดอกเบี้ยคงที่ ธนาคารมักจะไม่ยินยอมให้มีการชำระเงินค่างวดเกินกว่าที่กำหนดในตารางการชำระได้

- เมื่อเราจ่ายค่างวดแต่ละงวด ธนาคารจะออกใบเสร็จรับเงินค่างวดให้เรา แจกแจงว่างวดที่ผ่านมาจ่ายเป็นเงินต้นเท่าใด ดอกเบี้ยเท่าใด และเงินต้นที่ยังคงเหลืออยู่เท่าใด

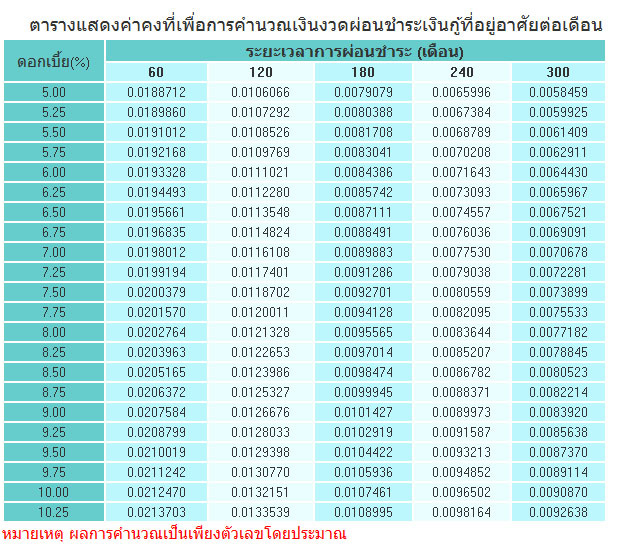

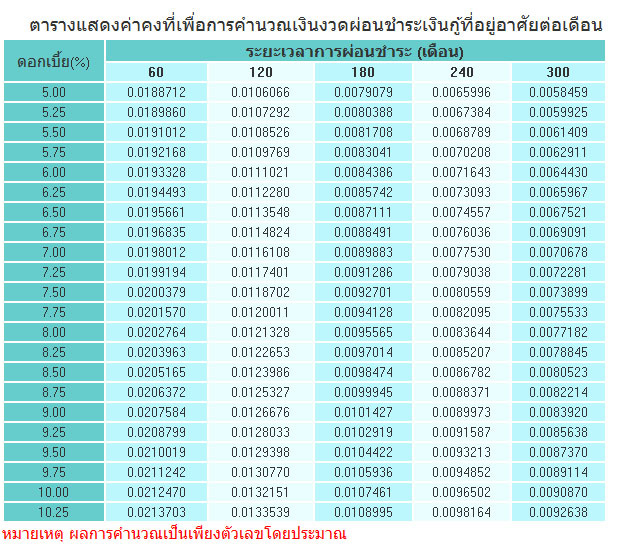

ตารางช่วยคำนวณแบบง่ายๆ

ตารางข้างล่างนี้ เป็นตัวอย่างแบบง่ายๆ ของธนาคารอาคารสงเคราะห์ (ซึ่งต้องขอขอบคุณธนาคารอาคารสงเคราะห์สำหรับตารางดีๆ ใช้งานง่ายนี้ด้วย) เพื่อให้เราพอประมาณการตัวเลขได้ว่า หากเราจะกู้เงินซื้อบ้านจากธนาคาร (ไม่ว่าธนาคารใดก็ตาม) เราจะต้องเสียค่างวดคิดเป็นรายเดือนประมาณเท่าใด โดยให้เข้าสูตรดังนี้

เงินค่างวดรายเดือน = วงเงินต้นที่กู้ x ตัวเลขในช่องอัตราดอกเบี้ยแถวตั้งที่ตรงกับช่องระยะเวลากู้

ตัวอย่าง หากเรากู้เงินในวงเงินต้น 1,400,000 บาท ระยะเวลากู้นาน 20 ปี ในอัตราคงที่ 5% สำหรับ 1 ปีแรก และหลังจากนั้น MLR ต่อปี ค่างวดรายเดือนโดยประมาณจะเป็นดังนี้

ปีแรก 1,400,000 x 0.0065996 = 9,239.44 บาทต่อเดือน (ในอัตราคงที่ 5%) ปีต่อไป หาก MLR หลังจากนั้น สมมติว่าเท่ากับ 6% ต่อปีทุกๆ ปี ค่างวดรายเดือนสำหรับปีต่อๆ ไปจะออกมาประมาณเท่ากับ 10,030 บาท (1,400,000 x 0.0071643)

คำถามที่พบบ่อย

1. ควรจะเลือกกู้ซื้อบ้านกับธนาคารไหนดี

จะกู้เงินซื้อบ้านที่ไหนดี คงต้องดูองค์ประกอบหลายอย่างรวมกัน ไม่ว่าจะเป็นวงเงินกู้ ระยะเวลากู้ ดอกเบี้ย-ค่าธรรมเนียม ค่าปรับกรณีชำระหนี้ก่อนกำหนด หรือชำระหนี้ล่าช้า ความรวดเร็วในการพิจารณาอนุมัติเงินกู้ ช่องทางการชำระเงิน และบริการอื่นๆ เป็นต้น

ทั้งนี้โดยการพิจารณาแหล่งเงินกู้หลายๆ ที่ประกอบกัน ถ้าไม่รู้จะเริ่มต้นยังไง ก็อาจจะเริ่มต้นจากสถาบันการเงินของรัฐบาลอย่างธนาคารอาคารสงเคราะห์ หรือธนาคารที่ได้รับการสนับสนุนการเงินแก่โครงการที่เรากำลังจะซื้อบ้านก่อน แล้วค่อยเปรียบเทียบกับสถาบันการเงินที่เหลือ ซึ่งก็ไม่ได้ลำบากอะไร เพราะ Checkraka.com ได้รวบรวมข้อมูล พร้อมทั้งระบบค้นหาและเปรียบเทียบไว้หมดแล้ว

เมื่อได้ข้อมูลในเบื้องต้น ก็ควรตรวจสอบเพิ่มว่า มีแหล่งเงินกู้ที่ไหนได้สิทธิประโยชน์เพิ่มเติมหรือไม่ เช่นกรณีที่เราเป็นพนักงานบริษัทเอกชน ปัจจุบันนี้บางบริษัทก็มีการทำข้อตกลงกับสถาบันการเงินเป็นการเฉพาะ เพื่อให้สิทธิพิเศษแก่พนักงานของตน เช่น ดอกเบี้ยลดลงอีก 0.5% เป็นต้น

2. การเลือกระยะเวลากู้สั้น-ยาว มีผลต่อดอกเบี้ยหรือไม่

การตัดสินใจในการเลือกระยะเวลาจะขึ้นอยู่กับวงเงินที่จะกู้ และความสามารถในการผ่อนชำระเงินกู้ของผู้กู้ จำเป็นอย่างยิ่งที่จะต้องคำนึงถึงความสามารถในการผ่อนชำระต่อเดือนของผู้กู้เป็นหลัก สำหรับความสามารถในการผ่อนต่อเดือนให้คิดโดยนำรายได้ประจำหักค่าใช้จ่ายต่างๆ และค่าใช้จ่ายเผื่อกรณีฉุกเฉินเอาไว้ เหลือเท่าไหร่ต่อเดือน ส่วนนั้นคือจำนวนเงินที่สามารถจ่ายธนาคารได้โดยไม่มีปัญหาเงินขาดมือ ในส่วนนี้ให้มองโลกแง่ร้ายเข้าไว้ โอกาสที่เงินขาดมือจะได้ไม่ค่อยมี จากนั้นทำการบ้านในเรื่องอัตราดอกเบี้ยระยะยาวกับธนาคารว่า ดอกเบี้ยในระยะยาวเฉลี่ยประมาณกี่เปอร์เซ็นต์ (ไม่ใช่ 1-3% ดังที่ธนาคารได้โฆษณา ซึ่งได้ระบุให้เฉพาะ 1-3 ปีแรก)

เมื่อทราบความสามารถในการผ่อนต่อเดือนของผู้กู้ และอัตราดอกเบี้ยเฉลี่ยในระยะยาวแล้ว ให้ปรึกษาเจ้าหน้าที่ธนาคารว่า หากจะกู้เงินตามวงเงินที่ต้องการ โดยขอผ่อนเท่าความสามารถในการผ่อนต่อเดือน จะต้องผ่อนกี่ปี ซึ่งอยู่ในหลักเกณฑ์ของธนาคารที่อายุของผู้กู้ เมื่อรวมกับระยะเวลากู้ ต้องไม่เกิน 65 ปี ระยะเวลากู้ที่ได้คือระยะเวลาที่ผู้กู้ผ่อนได้โดยไม่เกิดปัญหา แต่หากผู้กู้อายุน้อย สามารถขอเพิ่มระยะเวลากู้ได้นานกว่าที่ได้จากการระบุเงินผ่อนต่อเดือน (ความสามารถในการผ่อนต่อเดือน) ผู้กู้ควรเจรจาขอระยะเวลาที่ยาวที่สุด เพราะจะทำให้ยอดเงินงวดที่ต้องผ่อนต่อเดือนน้อยลงอีก เพื่อลดโอกาสที่ผู้กู้จะมีปัญหาหมุนเงิน เงินขาดมือไม่พอจ่ายค่างวด เมื่อไม่ผิดสัญญากู้ก็จะไม่โดนฟ้องหรือโดนปรับ เพื่อลดโอกาสที่ผู้กู้จะมีปัญหาหมุนเงิน เงินขาดมือไม่พอจ่ายค่างวด เมื่อไม่ผิดสัญญากู้ก็จะไม่โดนฟ้องหรือโดนปรับ

การเลือกระยะเวลากู้มากนั้น ไม่ต้องกลัวจะเสียดอกเบี้ยมาก เพราะหากเดือนไหนเรามีเงินออมมาก ก็สามารถจ่ายธนาคารมากกว่าที่ได้กำหนดไว้เป็นงวด โดยเงินส่วนเกินที่จ่ายมากขึ้น จะไปลดที่เงินต้น เมื่อเงินต้นลด ดอกเบี้ยก็จะเสียน้อย และระยะเวลาในการผ่อนจริงก็จะสั้นลงไปเอง การกู้เงินแบบ 25 ปี หากระหว่างที่ผ่อนชำระ มีการผ่อนมากกว่าที่ธนาคารระบุไว้ ก็จะผ่อนไม่ถึง 25 ปี (บางคนสัญญากู้ 25 ปี จ่ายเร็ว ผ่อนแค่ 10 ปีก็มี)

3. เมื่อมีการกำหนดยอดชำระต่องวดแล้ว สามารถจ่ายเพิ่ม และเปลี่ยนระยะเวลาการชำระได้หรือไม่

เมื่อผู้กู้เลือกระยะเวลาในการกู้แล้ว ทางธนาคารจะกำหนดจำนวนเงินงวดต่อเดือนให้ทราบว่าจะต้องจ่ายเท่าใด แต่ถ้าผู้กู้มีความประสงค์ที่จะจ่ายมากกว่าเงินงวดต่อเดือนก็สามารถทำได้ (แต่ต้องอยู่ภายใต้เงื่อนไขที่ธนาคารอาจกำหนดด้วย) ซึ่งจะเป็นผลดีทำให้ผู้กู้จ่ายหนี้หมดเร็วกว่าที่กำหนด หรือในกรณีที่ผู้กู้มีความประสงค์จะขอยืดระยะเวลาการผ่อนให้ยาวออกไปอีก เพื่อให้เงินค่างวดต่อเดือนน้อยลงก็สามารถทำได้เช่นกัน แต่ระยะเวลาที่ขอยืดนั้น จะต้องไม่เกินอายุ และเงื่อนไขที่ธนาคารกำหนด

4. การเลือกระยะเวลาเงินกู้บ้าน ผ่อนยาวหรือผ่อนสั้นดีกว่ากัน

สำหรับภาระการผ่อนบ้าน หลายคนเลือกผ่อนยาวดีกว่า จะได้ผ่อนจ่ายในแต่ละเดือนน้อยๆ นานๆ ไม่ต้องเร่งรีบ แต่หลายคนก็เลือกผ่อนสั้นดีกว่า เพราะแนวโน้มดอกเบี้ยเริ่มปรับตัวสูงขึ้น หากผ่อนนานไปดอกเบี้ยจ่ายอาจสูงกว่าเงินต้นได้ ไม่ว่าผ่อนยาวหรือผ่อนสั้นล้วนแล้วแต่อยู่ที่ผู้กู้มีความสามารถในการผ่อนชำระได้ขนาดไหน

หากคุณเป็นผู้ที่มีภาระค่าใช้จ่ายมาก ควรเลือกผ่อนยาวไว้ก่อน เนื่องจากจะได้มีระยะเวลาในการผ่อนที่นานขึ้น และมีภาระในการผ่อนต่อเดือนที่ไม่สูงมากนัก หากถึงช่วงจังหวะหนึ่งที่มีความสามารถในการชำระได้มากขึ้นก็สามารถนำเงินก้อนมาโปะ หรือปิดภาระหนี้ได้ เนื่องจากยิ่งโปะมากเท่าไหร่ ดอกเบี้ยจ่ายก็ลดลงไปมากเท่านั้น เพราะดอกเบี้ยบ้านมีการคิดคำนวณแบบลดต้นลดดอก หากผู้กู้มีความสามารถจ่ายชำระหนี้ได้มากขึ้น เมื่อจ่ายคืนมาก ดอกเบี้ยจ่ายคงเหลือก็จะลดลงตามไป

แต่ถ้าคุณไม่มีภาระหนี้ใดๆ และคิดว่ามีกำลังความสามารถในการผ่อนสั้นได้ เพราะเกรงว่าแนวโน้มอัตราดอกเบี้ยสูงขึ้นในอนาคตจะทำให้ต้องเสียดอกเบี้ยจ่ายมากขึ้น ก็สามารถเลือกแบบผ่อนสั้นได้ตามความสามารถในการผ่อน ทั้งนี้ การเลือกผ่อนสั้นก็ไม่ควรบีบตัวเองให้ต้องผ่อนมากเกินไปจนเสียโอกาสในการนำเงินไปใช้ประโยชน์อย่างอื่น เช่น นำเงินที่มีไปลงทุนเพื่อเพิ่มความมั่นคงในอนาคต หรือเพื่อเป็นรายได้พิเศษ หรือเป็นการตัดโอกาสการทำธุรกิจที่ต้องการไป เพียงเพื่อต้องการปิดภาระหนี้การผ่อนบ้านให้หมดโดยเร็ว

ผ่อนยาว เหมาะกับ ผู้ที่ต้องการทยอยชำระเงินต้น และดอกเบี้ย อย่างค่อยเป็นค่อยไป ใช้ปริมาณเงินในการผ่อนไม่มาก ทำให้มีความคล่องตัวในการใช้จ่าย เป็นผู้ที่มีความสามารถในการผ่อนชำระหนี้ต่ำ มีรายได้ไม่สม่ำเสมอ และไม่กังวลในเรื่องแนวโน้มดอกเบี้ย หากดอกเบี้ยสูงขึ้นในอนาคต

ผ่อนสั้น เหมาะกับ ผู้ที่ต้องการหมดภาระในการผ่อนเร็ว เป็นเจ้าของทรัพย์สินเร็ว แต่ต้องมีความอดทน และมีวินัยในการผ่อน เนื่องจากต้องใช้ปริมาณเงินสูง สำหรับการผ่อนในแต่ละงวด เป็นผู้ที่มีความสามารถในการผ่อนชำระหนี้ได้สูง มีรายได้สม่ำเสมอ และกังวลกับแนวโน้มอัตราดอกเบี้ยสูงขึ้นในอนาคต

5. การไถ่ถอนบ้านจากธนาคารต้องทำอย่างไร มีค่าใช้จ่ายเท่าไหร่

การไถ่ถอนหลักประกัน กรณีที่ลูกค้าได้รับเอกสารที่ธนาคารแจ้งปลดภาระการจำนอง และต้นฉบับหลักประกันเรียบร้อยแล้ว ธนาคารจะแจ้งให้ลูกค้านำเอกสารดังกล่าวไปยื่นคำขอจดทะเบียนไถ่ถอนที่สำนักงานที่ดิน เพื่อแก้ไขรายการทางทะเบียนกับพนักงานเจ้าหน้าที่ภายในกำหนด 30 วัน นับจากวันที่ได้รับเอกสารดังกล่าว ทั้งนี้หากเกินกำหนดระยะเวลา พนักงานเจ้าหน้าที่ที่ดินอาจใช้ดุลยพินิจไม่รับเรื่องดำเนินการทางทะเบียนให้ กรณีดังกล่าวลูกค้าต้องเสียเวลาในการกลับมาติดต่อกับธนาคาร เพื่อขอให้ธนาคารออกหนังสือยืนยันเรื่องไถ่ถอนจำนองอีกครั้ง และต้องเสียค่าธรรมเนียมการออกหนังสือยินยอมดังกล่าวด้วย

6. การ Refinance บ้าน สามารถเปลี่ยนชื่อผู้กู้จากผู้กู้ร่วม เป็นกู้คนเดียวได้หรือไม่

การ Refinance บ้าน สามารถเปลี่ยนชื่อผู้กู้จากผู้กู้ร่วมเป็นกู้คนเดียวได้ หากเจ้าของกรรมสิทธิ์หลักประกัน คือผู้กู้คนนั้น แต่หากกรรมสิทธิ์เป็นชื่อร่วมต้องกู้ร่วมกันเท่านั้น

ข้อควรพิจารณาในการขอสินเชื่อบ้านอย่างชาญฉลาด

แคมเปญทางการเงินมากมายที่สถาบันทางการเงินงัดมานำเสนอ เพื่อดึงดูดให้ตัดสินใจกู้ซื้อบ้าน ปัจจุบันมีความซับซ้อนและหลากหลายมากยิ่งขึ้น โดยเฉพาะอย่างยิ่งในช่วงที่ภาวะเศรษฐกิจ และภาวะอัตราดอกเบี้ยยังผันผวน คาดการณ์ได้ยาก ผู้ซื้อบ้านจึงต้องระมัดระวังอย่างยิ่งในการเลือกแคมเปญดอกเบี้ยให้คุ้มค่าที่สุด เหมาะสมกับฐานะทางการเงินส่วนบุคคล ไม่ทำให้ผู้ซื้อบ้านต้องแบกรับภาระหนักจนเกินไป

ขั้นที่หนึ่ง

ต้องสำรวจว่าฐานะการเงินตนเองมีความพร้อมในการซื้อบ้านมากน้อยแค่ไหน มีรายได้สม่ำเสมอหรือไม่ โดยทั่วไปภาระการผ่อนบ้าน (ควรพิจารณารวมถึงภาระสินเชื่ออื่นด้วย เช่น สินเชื่อรถ บัตรเครดิต เป็นต้น) จะต้องไม่เกิน 40% ของรายได้ต่อเดือน จึงจะเรียกว่ามีรายได้เพียงพอที่จะชำระหนี้ หากกลัวว่าไม่เพียงพอ อาจลองพิจารณาหาบุคคลอื่นเข้ามาเป็นผู้กู้ร่วมกับเราด้วย เป็นต้น

ขั้นที่สอง

เลือกสถาบันการเงินที่มีแนวโน้มอัตราดอกเบี้ย MLR (MLR คือ Minimum Loan Rate หมายถึง อัตราดอกเบี้ยเงินกู้มาตรฐานของลูกค้าชั้นดี สำหรับสินเชื่อกู้ระยะยาว) ต่ำที่สุดในระบบ ซึ่งส่วนใหญ่อัตราดอกเบี้ย MLR ของธนาคารขนาดใหญ่จะต่ำกว่าธนาคารขนาดเล็ก

ขั้นที่สาม

ผู้กู้ต้องสังเกตว่าภาวะอัตราดอกเบี้ยในขณะที่กู้เป็นอย่างไร หากทิศทางอัตราดอกเบี้ยเป็นขาขึ้นควรเลือกแคมเปญที่ให้อัตราดอกเบี้ยคงที่ระยะยาว แต่หากทิศทางอัตราดอกเบี้ยเป็นขาลง ควรเลือกแคมเปญที่ให้อัตราดอกเบี้ยลอยตัวพิเศษในช่วงแรก ซึ่งจะทำให้ผู้กู้ได้รับประโยชน์จากดอกเบี้ยขาลง

ขั้นสุดท้าย

วิธีเลือกอัตราดอกเบี้ยที่เหมาะสม ต้องคำนวณจากระยะเวลาการกู้ตลอดสัญญา โดยนำอัตราดอกเบี้ยแต่ละแคมเปญที่ต้องจ่ายตลอดอายุสัญญาที่ไม่เท่ากันในแต่ละช่วงปีมาเฉลี่ย เพื่อคำนวณว่าแต่ละปีต้องจ่ายเท่าใด แล้วเลือกแคมเปญที่ต่ำที่สุด อย่าตัดสินใจจากแคมเปญที่ดึงดูดลูกค้าด้วยการหั่นอัตราดอกเบี้ยต่ำๆ ในช่วงแรก และปล่อยลอยตัวในช่วงหลังเท่านั้น นอกจากนี้ยังต้องนำค่าจัดการเงินกู้ ค่าธรรมเนียมต่างๆ ของธนาคารบวกรวมเข้าไปในการคำนวณด้วย

ก่อนตัดสินใจกู้เงินกับสถาบันการเงินแห่งไหน จะต้องพิจารณาหลักเกณฑ์เงื่อนไขให้ละเอียด ต้องมองถึงเงินที่จะต้องจ่ายในระยะยาว เพราะการกู้เงินซื้อบ้าน จะผ่อนกันนาน 20-30 ปี ซึ่งจะต้องดูอัตราดอกเบี้ย หลังจากที่หมดอัตราดอกเบี้ยคงที่ ควรจะต้องเลือกอัตราดอกเบี้ย MLR ต่ำที่สุด เพื่อเสียดอกเบี้ยน้อยที่สุด อีกทั้งไม่ควรดูเงื่อนไขการขอกู้ในช่วง 2 หรือ 3 ปีแรก เพราะส่วนใหญ่ สถาบันการเงินจะคิดอัตราดอกเบี้ยต่ำๆ เพื่อจูงใจให้กู้เงินกับสถาบันการเงินดังกล่าว เช่น คิดดอกเบี้ย 0% ระยะ 6 เดือนแรก หรือ 1 ปีแรก แต่หลังจากนั้น จะคิดอัตราดอกเบี้ยสูง ซึ่งสรุปแล้วจะเสียเงินค่าดอกเบี้ยมากกว่าการเลือกกู้กับสถาบันการเงินที่ไม่ใช้แคมเปญ 0% มาจูงใจผู้กู้

ข้อควรระวัง

กว่าที่จะทราบว่าได้รับการอนุมัติให้กู้หรือไม่ คุณต้องทำเรื่องยื่นขอสินเชื่อกับธนาคารไปแล้วในระยะเวลาหนึ่ง ดังนั้นหากไม่ได้รับการอนุมัติให้กู้หรือได้วงเงินกู้น้อยกว่าที่มีเงินดาวน์ คุณอาจไม่สามารถซื้อบ้านที่ต้องการได้ และถูกยึดเงินมัดจำหรือเงินจองได้ ดังนั้นในการทำสัญญาจะซื้อจะขาย ควรขอเวลาในการชำระเงินเพื่อซื้ออย่างน้อย 2-3 เดือน เพื่อให้มีโอกาสในการยื่นเรื่องกับธนาคารที่สอง หรือไม่ก็ควรยื่นเรื่องขอสินเชื่อไว้กับหลายๆ ธนาคารทีเดียวพร้อมกัน แต่ทั้งนี้ ท่านอาจจะเสียค่าธรรมเนียมยื่นกู้ หรือค่าประเมินมูลค่าหลักประกัน โดยรวมประมาณ 2,000-4,000 บาทต่อธนาคาร แต่ก็มีบางธนาคาร ที่จะดูเรื่องการอนุมัติเงินก่อนว่า ให้ หรือไม่ให้ และให้เท่าใด แล้วจึงประเมินมูลค่าหลักประกัน คุณจึงไม่ต้องเสียค่าใช้จ่ายใดๆ ก่อนที่จะทราบว่า กู้ได้หรือไม่

แท็กที่เกี่ยวข้อง

เขียนโดย

เช็คราคา.คอม

Property Guru

พูดคุยกับกูรูได้ที่