หลังจากภาษีที่ดินและสิ่งปลูกสร้างขลุกขลักกันมาสักพักใหญ่ๆ ตลอด 1 ปีที่ผ่านมา ทั้งในเรื่องมีกระแสต่อต้าน ทั้งในเรื่องตัวกฎหมายเองก็มีความไม่ชัดเจน แล้วก็มีการออกกฎมาเลื่อนหรือปรับอัตราภาษีอีกจนประชาชนส่วนใหญ่งงกันไปหมดว่าสุดท้ายจะใช้บังคับกันยังไง และเมื่อไหร่ วันนี้ทาง Checkraka.com ซึ่งติดตามเรื่องนี้มาตลอด เลยขอสรุปภาพล่าสุดมาให้ดูกันอีกครั้งครับว่า ตามกฎหมายที่ออกมาล่าสุด ถ้าเรามีบ้าน คอนโด และ/หรือ ที่ดินเปล่ามากกว่า 1 ที่ เราควรต้องวางแผนภาษีกันอย่างไรบ้าง

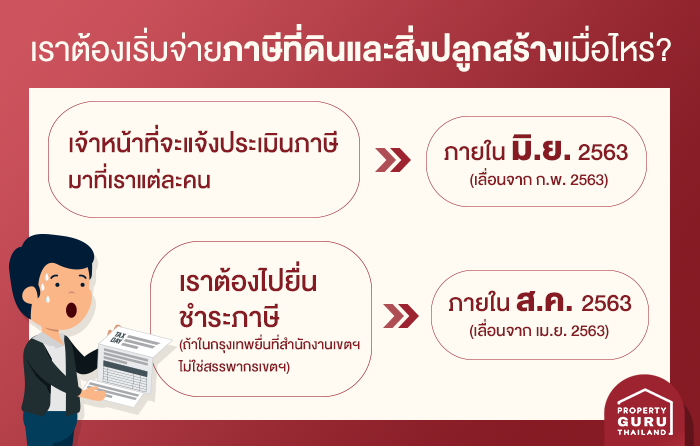

ตอนแรกจะเริ่มใช้เมื่อวันที่ 1 มกราคม 2563 แต่ต่อมากระทรวงมหาดไทยก็ประกาศเลื่อนการเริ่มใช้ออกไป โดยล่าสุดเลื่อนเป็นดังนี้

สาเหตุที่เลื่อนก็มีหลายอย่างทั้งความไม่พร้อมของหน่วยงานรัฐ และกฎหมายลำดับรอง (กฎหมายลูก) ที่ต้องออกมารองรับเรื่องนี้ยังไม่เรียบร้อย สำหรับราคาประเมินทุนทรัพย์ที่จะใช้สำหรับการเสียภาษีที่ดินและสิ่งปลูกสร้างในปี 2563 จะใช้ราคาประเมินของกรมธนารักษ์รอบบัญชีราคาประเมิน ปี 2559-2562 มาใช้ไปก่อน และสำหรับปีต่อๆ ไประยะเวลาการต้องเสียภาษีจะเป็นดังนี้

ถ้ามีบ้าน หรือ คอนโด หรือ ที่เปล่า แค่หลังเดียว ไม่ต้องสนใจจริงหรือไม่ คำตอบคือ จริงครับ หลักการของกฎหมายคือ จะเก็บภาษีและที่ดินอิงตาม "การใช้ประโยชน์" ถ้าเรามีแค่หลังเดียวและใช้เป็นที่อยู่อาศัย ก็ไม่ต้องเสียภาษีที่ดินและสิ่งปลูกสร้างเลย การจะดูว่าเรามีกี่หลังให้ดูว่าเรามีชื่อเป็นเจ้าของกรรมสิทธิ์อยู่ในโฉนดที่ดิน (กรณีบ้านและที่ดินเปล่า) หรือหนังสือกรรมสิทธิ์ห้องชุด (กรณีคอนโด) กี่ที่ ก็นับไปตามนั้น ทั้งนี้ ให้นับรวมทั้งกรณีเป็นเจ้าของกรรมสิทธิ์คนเดียว หรือมีชื่อเป็นเจ้าของกรรมสิทธิ์รวมกับคนอื่นด้วยนะครับ (เช่น กรณีพ่อหรือแม่ใส่ชื่อลูกหลายคนในหนังสือกรรมสิทธิ์ห้องชุด ในกรณีแบบนี้ก็ถือว่าเป็นบ้านอีกหลังหนึ่งของลูกๆ แต่ละคนที่จะต้องเสียภาษีที่ดินและสิ่งปลูกสร้างนี้ด้วย แต่ลูกๆ สามารถกำหนดกันเองให้คนใดคนหนึ่งเป็นคนเสียภาษีแทนเจ้าของรวมทุกคนสำหรับภาษีที่ต้องเสียสำหรับห้องชุดห้องนั้นได้ตามมาตรา 47(6) ของ พรบ. ที่ดินและสิ่งปลูกสร้าง 2562

ถ้ายังผ่อนธนาคารอยู่แสดงว่าเรายังไม่มีชื่อในโฉนดที่ดินหรือหนังสือกรรมสิทธิ์ห้องชุด ดังนั้น จึงไม่ต้องเสียภาษีนี้ ในกรณีที่เราเช่าบ้านหรือห้องชุดคนอื่น โดยหลักการเราก็ไม่ต้องเสียภาษีนี้เช่นกันครับ แต่ในทางปฏิบัติ ผู้ให้เช่าอาจกำหนดในสัญญาเช่าให้เราต้องจ่ายเงินจำนวนนี้ให้ผู้ให้เช่าได้ ซึ่งกรณีแบบนี้เป็นเรื่องที่สามารถเจรจาต่อรองกันได้ครับ เช่น ถ้าผู้ให้เช่าจะบวกค่าภาษีพวกนี้เข้าไปในค่าเช่าด้วย เราก็มีสิทธิเจรจาต่อรองกันได้ครับ

ที่ดินและสิ่งปลูกสร้างที่เข้าข่ายเสียภาษีจะโดนแบ่งตามประเภทการใช้งาน 4 ประเภท (เรียงจากเสียภาษีน้อยสุดไปเสียภาษีมากสุด) ตาม พระราชบัญญัติภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ.2562

1. ใช้เพื่อการเกษตรกรรม จะโดนภาษีน้อยที่สุด คำว่าเกษตรกรรมในที่นี้ไม่ได้หมายถึงปลูกพืชผักอย่างเดียวนะครับ แต่รวมถึง การทำนา ทำไร่ ทำสวน เลี้ยงสัตว์ เลี้ยงสัตว์น้ำ และกิจการอื่นๆ ที่จะมีการประกาศกำหนดออกมา ปัจจุบันสิ่งที่ยังไม่ชัดเจนคือ เท่าไหนถึงจะเรียกว่าเข้าเกษตรกรรมตามนี้ ซึ่งเราต้องกฎหมายลูกออกมาอธิบายเรื่องนี้ให้ชัดเจนอีกครั้ง อัตราภาษีมีตั้งแต่ 0% (ยกเว้นไม่เก็บเลยในช่วง 3 ปีแรกคือ 2563-2565) ไปจนถึงสูงสุดคือ 0.15% (ที่ดินสิ่งปลูกสร้างราคาประเมินเกิน 50 ล้านบาท)

2. ใช้เพื่ออาศัย คือบ้านพร้อมที่ดิน หรือคอนโด อัตราภาษีมีตั้งแต่ 0% (ยกเว้นสำหรับหลังแรกที่ราคาประเมินไม่เกิน 50 ล้านบาท) (ไปจนถึงสูงสุดคือ 0.30% (บ้านหลังแรกราคาประเมินเกิน 50 ล้านบาท)

3. ใช้เพื่อวัตถุประสงค์อื่นที่ไม่ใช่ปล่อยทิ้งรกร้าง เช่น ใช้งานเชิงพาณิชย์ (ปล่อยเช่า) หรืออื่นๆ ที่ไม่ใช่เพื่ออยู่อาศัย อันนี้ก็จะโดนภาษีในอัตราที่สูงกว่า 2 ประเภทที่ผ่านมา อัตราภาษีมีตั้งแต่ 0.30% (2 ปีแรกคือ 2563-2565 สำหรับที่ดินและสิ่งปลูกสร้างที่ราคาประเมินไม่เกิน 50 ล้านบาท) ไปจนถึงสูงสุดคือ 1.20%

4. ปล่อยไว้รกร้างว่างเปล่า ประเภทนี้ต้องเสียภาษีแพงที่สุด เพราะถือว่าไม่ได้มีการพัฒนาหรือใช้ประโยชน์ใดๆ โดยเฉพาะพวกเศรษฐีที่ซื้อที่ดินเปล่ามาเก็บไว้เก็งกำไร หรือปล่อยไว้เฉยๆ อัตราภาษีมีตั้งแต่ 0.30% (2 ปีแรกคือ 2563-2565 สำหรับที่ดินและสิ่งปลูกสร้างที่ราคาประเมินไม่เกิน 50 ล้านบาท) ไปจนถึงสูงสุดคือ 1.20%

สนามกอล์ฟได้รับการลดภาษี 90% เพราะรัฐมองว่าเป็นทรัพย์สินที่ใช้เป็นสถานที่เล่นกีฬา

ที่นี่มาถึงเรื่องสำคัญ ก่อนอื่นต้องเข้าใจก่อนว่าถ้าเรามีชื่อเป็นเจ้าของกรรมสิทธิ์ในโฉนดที่ดิน หรือในหนังสือกรรมสิทธิ์ห้องชุดไม่ว่าอันใดๆ เราสันนิษฐานได้เลยว่าที่ดินหรือห้องชุดนั้นๆ เราต้องโดนภาษีที่ดินและสิ่งปลูกสร้างหมด เว้นแต่จะได้รับยกเว้น (เช่น เพื่อการเกษตรในช่วง 3 ปีแรก) ที่นี้ถ้าทุกแปลงโดนหมด เราจะพอมีวิธีวางแผนให้เสียน้อยลงยังไงบ้าง เรามาดูทางเลือกการวางแผนกันครับ

1. ย้ายทะเบียนบ้าน ถ้าเราเป็นเจ้าของบ้าน ที่ดิน หรือคอนโดมีอยู่มากกว่า 1 หลัง/แปลง อาจใช้วิธีย้ายชื่อตัวเองไปอยู่ในทะเบียนบ้านในหลัง/แปลงที่มีราคาประเมินสูงสุด ซึ่งวิธีการลักษณะนี้จะช่วยประหยัดภาษีได้ เนื่องจากบ้านหลังหลักจะไม่ต้องเสียภาษีเลยถ้าราคาประเมินไม่ถึง 50 ล้านบาท แต่แม้ราคาประเมินจะเกิน 50 ล้านบาท เราจะโดนภาษีแค่ส่วนต่างที่เกิน 50 ล้านบาท (ส่วนต่างจะโดนในอัตรา 0.0.3-0.10% สำหรับปี 2563-2564 และนับตั้งแต่ปี 2565 จะเสียภาษีสำหรับส่วนเกิน 50 ล้านบาทที่ 0.30%)

2. คอนโดเสียแบบที่อยู่อาศัยหมด กรณีคอนโดหรือห้องชุด กระทรวงการคลังและกระทรวงมหาดไทยได้มีการวางหลักเกณฑ์มาแล้วว่า ห้องชุดในทุกกรณีไม่ว่าจะมีปล่อยเช่าอยู่หรือไม่ก็ตาม ให้เสียภาษีในอัตราที่อยู่อาศัยให้หมด (ซึ่งถ้าราคาประเมินไม่เกิน 50 ล้านบาทจะต้องเสียสำหรับปี 2563-2564 ในอัตรา 0.02% และนับตั้งแต่ปี 2565 จะเสียในอัตรา 0.30%) ซึ่งทางกระทรวงการคลัง และกระทรวงมหาดไทยจะมีการออกกฎหมายลูกในเรื่องนี้ต่อไป แต่ผู้เขียนยังมีข้อสงสัยว่า ถ้าคนเช่าคอนโดเป็นบริษัทและมีการหักภาษี ณ ที่จ่ายชัดเจนจากค่าเช่า หรือคอนโดที่เป็นห้องเชิงพาณิชย์ทำเป็นร้านซักรีด หรือร้านกาแฟตั้งอยู่ชั้นล่างสุดของคอนโดส่วนใหญ่ ตอนนี้ยังมีความไม่ชัดเจนว่าทางกระทรวงการคลัง และมหาดไทยจะออกกฎมาสำหรับกรณีที่ไม่ชัดเจนพวกนี้อย่างไร

3. ให้ผู้เช่ารับผิดชอบภาษีแทน ในกรณีที่เป็นทรัพย์สินปล่อยเช่า หน้าที่ตามกฎหมายคือ เจ้าของทรัพย์สินต้องจ่ายภาษีที่ดินและสิ่งปลูกสร้าง แต่ในทางปฏิบัติ เราสามารถเจรจากับผู้เช่า ให้ผู้เช่าเป็นคนรับค่าภาษีตรงนี้ก็ได้ โดยควรระบุให้ชัดเจนกันในสัญญาเช่า

4. ทำเกษตรบนที่ดินเปล่า ที่ดินเปล่าจะโดนเสียภาษีสูงสุด ดังนั้น ไม่ควรทิ้งไว้รกร้างว่างเปล่า และควรปลูกต้นไม้ทำเกษตรกรรม ซึ่งในความหมายนี้รวมถึงการทำนา ทำไร่ ทำสวน เลี้ยงสัตว์ ประมง และกิจการอื่นตามหลักเกณฑ์ที่กระทรวงการคลังและกระทรวงมหาดไทยจะประกาศกำหนด อย่างไรก็ดี ตอนนี้ ยังไม่มีระเบียบกฎหมายกำหนดชัดเจนว่า ต้องปลูกพืช ทำปศุสัตว์ ประมง ขนาดเนื้อที่เท่าใด หรือมีจำนวนเท่าใด จึงถือว่าเป็นการใช้ประโยชน์ที่ดินทำการเกษตรกรรมตามภาษีที่ดินและสิ่งปลูกสร้างนี้ ตอนแรกจะใช้หลักเกณฑ์อิงกับระเบียบคณะกรรมการนโยบายและแผนพัฒนาการเกษตรและสหกรณ์ว่าต้องอยู่ในระดับสามารถ "ขึ้นทะเบียนเกษตรกร" ได้ แต่เดี๋ยวเราคงต้องรอดูกันต่อไปว่าสุดท้ายเกณฑ์ในเรื่องนี้จะออกมาเป็นอย่างไร

คนเริ่มปลูกต้นไม้ทำเกษตรฯ รอเผื่อไว้แล้ว แม้กฎเรื่องนี้ยังไม่ชัดเจนว่า ต้องปลูกกี่ต้น

5. การโยกย้ายหรือกำหนดตัวผู้เสียภาษี เราอาจย้ายหรือกำหนดคนที่จะต้องจ่ายภาษีได้ เช่น

- ถ้าที่ดินหรือห้องชุดไหนมีเจ้าของรวมกันอยู่หลายคน (ให้ดูจากรายชื่อในโฉนดที่ดิน หรือหนังสือแสดงกรรมสิทธิ์ห้องชุดเป็นหลัก) เราอาจทำความตกลงกันภายในเองให้คนใดคนหนึ่งรับผิดชอบจ่ายภาษีคนเดียวได้เลย (มาตรา 47 (6) ของ พรบ. ภาษีที่ดินและสิ่งปลูกสร้าง 2562 ในกรณีที่บ้าน คอนโด หรือที่ดินอยู่ในชื่อของเจ้าของร่วมหลายคน ให้คนหนึ่งคนใดในเจ้าของร่วมนั้นเป็นคนชำระภาษีของบ้าน คอนโด หรือที่ดินได้คนเดียวเลย)

- ที่ดิน หรือสิ่งปลูกสร้างที่อยู่ในชื่อบุคคลธรรมดา แต่ใช้ประโยชน์ในทางธุรกิจอยู่ เช่น ทำเป็นสำนักงานออฟฟิศ หรือปล่อยเช่าเป็นโกดัง คลังสินค้า เราอาจลองพิจารณาโยกทรัพย์สินเหล่านี้ไปอยู่ในชื่อของนิติบุคคลแทน เพื่อให้นิติบุคคลเป็นคนรับผิดชอบภาษีแทน

6. ประเภทการใช้ที่ดินเปลี่ยนทำให้ภาษีลดลง เราต้องรีบแจ้ง ในกรณีที่การใช้ประโยชน์ในที่ดินหรือสิ่งปลูกสร้างเปลี่ยนแปลงไป ไม่ว่าด้วยเหตุใด อันมีผลทำให้ที่ดินหรือสิ่งปลูกสร้างต้องเสียภาษีในอัตราที่ลดลง ให้ผู้เสียภาษีแจ้งการเปลี่ยนแปลงการใช้ประโยชน์ในที่ดิน หรือสิ่งปลูกสร้างนั้นต่อองค์กรปกครองส่วนท้องถิ่น ภายใน 60 วันนับแต่วันที่มีการเปลี่ยนแปลงหรือวันที่ผู้เสียภาษีรู้ถึงเหตุดังกล่าว ทั้งนี้ ตามหลักเกณฑ์ที่รัฐมนตรีว่าการกระทรวงมหาดไทยประกาศกำหนด (มาตรา 33 พรบ. ที่ดินและสิ่งปลูกสร้าง)

7. การขอลดหรือยกเว้นภาษีกรณีทรัพย์สินเสียหาย ถ้าทรัพย์สินเสียหาย ถูกรื้อถอน ทำลาย หรือชำรุดเสียหายจนเป็นเหตุให้ต้องซ่อมแซมในส่วนสำคัญโดยไม่ได้เป็นเหตุมาจากผู้เสียภาษี หรือหากเกิดเหตุอันพ้นวิสัยที่จะป้องกันได้โดยทั่วไป เราสามารถขอยกเว้น หรือลดหย่อนภาษีที่ดินและปลูกสร้างที่ต้องจ่ายในปีต่อไปได้ โดยเราต้องปฏิบัตตามขั้นตอนที่กำหนดไว้ในระเบียบกระทรวงมหาดไทยว่าด้วยการดำเนินการตาม พรบ. ภาษีที่ดินและสิ่งปลูกสร้าง 2562

8. เคยเสียภาษีโรงเรือนอยู่หรือไม่ ตามมาตรา 97 ของ พรบ. ที่ดินและสิ่งปลูกสร้าง ถ้าทรัพย์สินเราเคยเสียภาษีโรงเรือน หรือภาษีบำรุงท้องที่อื่นอยู่ และพอกฎหมายภาษีที่ดินและสิ่งปลูกสร้างนี้ออกใช้ กลายเป็นว่าภาษีที่ต้องเสียสูงกว่าภาษีโรงเรือน หรือภาษีบำรุงท้องที่จำนวนเดิมที่เราเคยเสียล่าสุด กฎหมายมีการลดหย่อนให้คือในปี 2563-2565 เราสามารถขอลดภาษีที่ดินและสิ่งปลูกสร้างได้ โดยจ่ายแค่บางส่วน ของส่วนต่างที่เกินจากภาษีโรงเรือน หรือภาษีบำรุงท้องที่เราเสียล่าสุด กับภาษีที่ดินและสิ่งปลูกสร้างที่ต้องจ่าย (คือ 25%, 50% และ 75% ของส่วนต่างในแต่ละปี 2563-2565)

9. ขอผ่อนชำระได้ 3 งวด ถ้าภาษีที่ดินและสิ่งปลูกสร้างซึ่งเราต้องเสียมีจำนวนตั้งแต่ 3,000 บาทขึ้นไป เราสามารถแบ่งชำระได้ 3 เดือนดิตต่อกัน เป็นจำนวนเท่าๆ กันงวดแรกคือ เมษายน งวดที่สองคือ พฤษภาคม และงวดที่สามคือ มิถุนายน โดยต้องทำหนังสือขอผ่อนตามหลักการใน กฎกระทรวงการผ่อนชำระภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. 2562

10. ถ้าโดนประเมินแล้วเห็นว่าไม่ถูกต้อง คัดค้านได้ ตามมาตรา 73 ของพรบ. ภาษีที่ดินและสิ่งปลูกสร้าง 2562 หากเจ้าหน้าที่ประเมินภาษีออกมา หรือระบุการใช้งานที่ดินหรือสิ่งปลูกสร้างของเราไม่ถูกต้องทำให้เราเสียภาษีเพิ่มขึ้น (เช่น เราบอกเป็นที่อยู่อาศัยแต่โดนประเมินเป็นเพื่อการพาณิชย์) เรามีสิทธิคัดค้านการประเมิน หรือเรียกเก็บภาษีที่ไม่ถูกต้องนั้นได้ โดยต้องรีบคัดค้านภายใน 30 วันนับจากวันได้รับแจ้งการประเมิน หรือวันเรียกเก็บ

เขียนโดย

เช็คราคา.คอม

Condo Guru

พูดคุยกับกูรูได้ที่