บัตรเครดิตไหนเท่สุด? ประวัติและระดับบัตรเครดิตในเมืองไทย

ทุกวันนี้คงไม่มีใครปฏิเสธเครื่องมือการใช้จ่ายที่ทรงพลัง ที่มาพร้อมวลีเด่น "ใช้ก่อนจ่ายทีหลัง" อย่างบัตรเครดิต ว่าเป็นเครื่องมือที่ช่วยเพิ่มความสะดวกสบายในการใช้จ่าย และได้รับการยอมรับอย่างแพร่หลายไปทั่วโลก แต่คุณทราบมั้ยว่า? กว่าที่รูปแบบของบัตรเครดิตจะวิวัฒนาการมาเป็นการ์ดพลาสติก ที่มีหลากหลายค่ายบัตร และลำดับชั้นมากมายอย่างในทุกวันนี้ จริงๆ แล้วมีที่มาที่ไปอย่างไร วันนี้ทีมงาน CheckRaKa บัตรเครดิต จะขอพาทุกท่านไปย้อนดูถึงวิวัฒนาการการใช้บัตรเครดิต ตลอดจนพาท่านไปทำความรู้จักกับค่ายบัตรเครดิต และระดับชั้นของบัตรเครดิตในปัจจุบัน ที่คำว่าหรูนั้นมาไกลเกินกว่าคำว่า "Platinum" ไปเยอะเลยทีเดียวค่ะ

ที่มาที่ไป วิวัฒนาการกว่าจะมาเป็นบัตรเครดิต

สำหรับเครื่องมือที่นำมาใช้เป็นตัวกลางของการใช้ก่อนจ่ายที่หลัง ก่อนที่จะมีวิวัฒนาการมาเป็นการ์ดพลาสติกในรูปแบบของบัตรเครดิตอย่างในปัจจุบันนั้น หากอ้างอิงจากประวัติศาสตร์ของบัตรเครดิต (ที่มาจาก wikipedia.org) ครั้งแรกของเครื่องมือที่ถูกนำมาใช้ในช่วงปลายปี ค.ศ. 1800 - 1930 คือ "Charge coins" ซึ่งมีลักษณะเป็นเหรียญ มีทั้งแบบทรงกลม และสามเหลี่ยม ด้านบนมีช่องเป็นห่วงเพื่อให้ร้อยรวมเข้าไว้กับพวงกุญแจ สะดวกกับการพกพา

การใช้งาน คือ นำเหรียญซึ่งมีรายละเอียดของเลขที่บัญชี โลโก้ของโรงแรมหรือห้างสรรพสินค้าที่ผู้ใช้มีการเปิดบัญชีค่าใช้จ่ายร่วมอยู่ ปั๊มเพื่อคัดลอกข้อมูลจากเหรียญลงไปในใบสลิปเพื่อเป็นหลักฐานในการใช้จ่าย แทนการเขียนรายละเอียดต่างๆ ด้วยลายมือเพียงอย่างเดียว ซึ่งนอกจากจะรวดเร็วแล้วกว่าการเขียนรายละเอียดด้วยมือแล้ว ยังเชื่อกันว่าน่าจะถูกปลอมแปลงได้ยากขึ้น

Charge coins ในภาพเป็นของโรงแรม La Salle ที่ตั้งอยู่ในรัฐ Chicago ประเทศสหรัฐอเมริกา

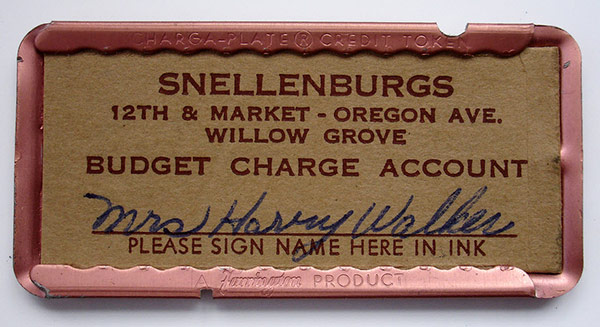

รูปแบบบัตรเครดิตในรูปแบบ "Charga Plate"

ต่อมาในช่วงปี ค.ศ. 1930-1950 จากการใช้ Charge coins เป็นตัวกลางในการใช้ก่อนจ่ายทีหลัง ก็ถูกเปลี่ยนรูปแบบมาเป็น "Charga Plate" ที่มีลักษณะตัวกรอบเป็นแผ่นเหล็กทรงสี่เหลี่ยมผืนผ้าบางๆ คล้าย Dog tag ป้ายชื่อห้อยคอของพวกทหาร โดยรายละเอียดต่างๆ จะถูกปั๊มเป็นตัวนูนลงไปที่แผ่นเหล็กเพื่อให้ทางร้านค้าใช้เป็นตัวปั๊ม copy ลงใบสลิปหลักฐานการใช้จ่าย

อีกด้านของ Charga plate จะเป็นกระดาษที่พิมพ์รายละเอียดข้อมูลของห้างร้านเจ้าของ Charga plate

พร้อมลายเซ็นของลูกค้า แปะไว้ที่อีกด้านของ Charga plate

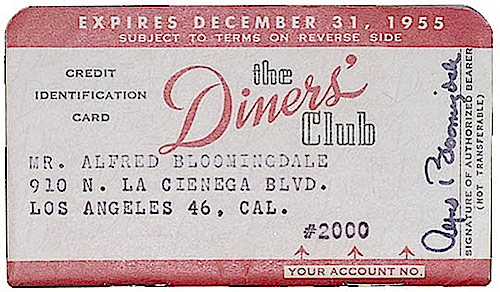

ในยุคแรกนั้น บริษัทที่ออกเครื่องมือใช้แทนเงินสดส่วนใหญ่ ยังจำกัดการใช้จ่ายแค่เฉพาะสินค้าและบริการในเครือของบริษัทตัวเอง เช่น ถ้า Charga plate ถูกออกโดยโรงแรม A ผู้ใช้จ่ายก็จะสามารถใช้ Charga plate ได้แค่ภายในโรงแรม A เท่านั้น จนเข้าสู่ช่วงปี ค.ศ. 1950 แนวคิดที่จะมีบริษัทกลางเพื่อออกบัตรเครดิตอเนกประสงค์ ที่สามารถใช้จ่ายได้หลากหลายมากขึ้น ไม่ใช่จำกัดแค่เพียงร้านค้าเพียงไม่กี่ร้านก็เกิดขึ้น โดย Ralph Schneider และ Frank McNamara สองผู้ร่วมก่อตั้งบริษัท Diners Club ที่ทำให้นิยามในการใช้บัตรเครดิตชำระค่าสินค้าและบริการได้หลากหลายก็เกิดขึ้น และหลังจากนั้นอีกไม่นาน ก็ถือกำเนิดบริษัทบัตรเครดิตที่มีชื่อเสียงมาจนถึงวันนี้อีกมากมายหลายบัตร

บัตรเครดิตใบแรกทำจากกระดาษแข็งของ Diners Club ได้ถือกำเนิดขึ้นในช่วงปี ค.ศ. 1950

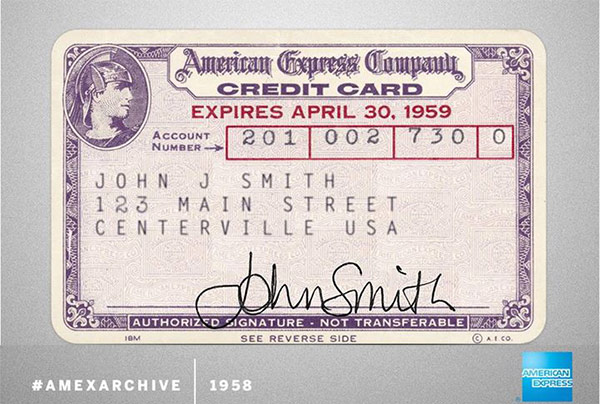

บัตรเครดิตแบบ Charge card ใบแรกที่ทำจากกระดาษแข็ง จากบริษัท อเมริกันเอ็กซ์เพรส

8 ปีต่อมา (ปีค.ศ. 1958) บริษัท อเมริกันเอ็กซ์เพรส ซึ่งเป็นอีกบริษัทเอกชนที่สามารถสร้างเครือข่าย บัตรเครดิตได้ทั่วโลก และมีชื่อเสียงมาจนถึงปัจจุบัน ก็ได้ออกบัตรเครดิตแบบ Charge card ใบแรกที่ทำจากกระดาษแข็งขึ้นมา โดยเริ่มแรกมีวัตถุประสงค์เพื่อช่วยอำนวยความสะดวกให้กับนักท่องเที่ยวที่เดินทางไปต่างประเทศ ไม่จำเป็นที่จะต้องพกเงินสดติดตัวเป็นจำนวนมาก American Express มีการเรียกเก็บค่าธรรมเนียมรายปีที่สูงกว่า Diners club เพื่อวางตำแหน่งของผู้ถือบัตรของตัวเองให้อยู่เหนือกว่าบัตรคู่แข่ง

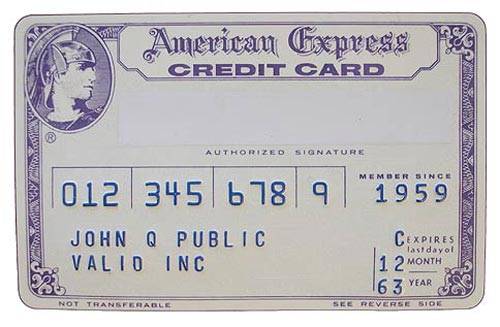

บัตรเครดิตพลาสติกใบแรก จากบริษัท American Express

หลังจากนั้นอีกเพียงหนึ่งปีในปี ค.ศ. 1959 American Express ก็ออกบัตรเครดิตพลาสติกใบแรกที่เป็นต้นแบบของบัตรเครดิตในปัจจุบัน และในปีค.ศ. 1959 นี้เอง ที่บริษัท Diners Club และ American Express ได้เริ่มกำหนดให้ใช้รูปแบบการชำระเงินคืนแบบขั้นต่ำ

ค.ศ. 1958 ยุคเริ่มต้นของการออกบัตรผ่านธนาคารที่ก้าวเข้ามามีบทบาทเป็นตัวกลางระหว่างผู้ใช้บัตรกับร้านค้า โดย Bank of America ได้ก่อตั้ง BankAmericard เพื่อออกบัตรเครดิตใบแรกที่ชำระค่าสินค้าได้ทั่วโลก และในปี 1976 BankAmericard ก็ได้เปลี่ยนชื่อเป็น VISA อย่างที่เรารู้จักกันดีในปัจจุบัน

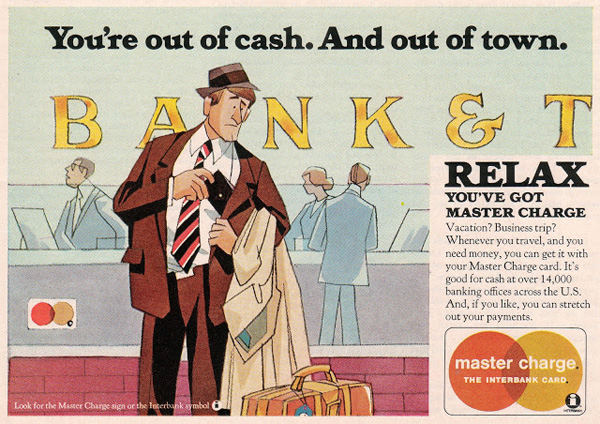

ยักษ์ใหญ่อีกตัวในวงการบัตรเครดิตอย่าง "มาสเตอร์การ์ด" ได้ถูกก่อตั้งขึ้นโดยกลุ่มธนาคาร เพื่อแข่งกับ BankAmericard โดยยุคเริ่มต้น ปี ค.ศ. 1966 ใช้ชื่อว่า Mastercharge ก่อนจะเปลี่ยนชื่อมาเป็น Mastercard ในภายหลัง

ที่มาของบัตรเครดิตในประเทศไทย

ประวัติการใช้บัตรเครดิตในประเทศไทยนั้น (อ้างอิงข้อมูลจาก Wikipedia) สามารถสรุปประวัติการเข้ามาของบัตรเครดิตจากอเมริกาสู่ประเทศไทยได้คร่าวๆ แบบให้พอมองเห็นภาพได้ดังนี้

- บัตรเครดิตใบแรกที่เข้ามาในไทย คือ บัตรเครดิตจาก บริษัท ไดเนอร์ส คลับ (ประเทศไทย) จำกัด

ก่อตั้งขึ้นในปี พ.ศ. 2512 โดยในช่วงแรกยังไม่ได้รับความสนใจจากชาวไทยมากเท่าไหร่นัก - ต่อมา ในปี พ.ศ. 2513 ธนาคารแห่งอเมริกา ได้นำบัตรเครดิตต่างประเทศ ที่เรียกว่า "bank america credit" (หรือ "VISA" ในปัจจุบัน) เข้ามาใช้ในประเทศไทย บัตรเครดิตจึงเริ่มได้รับความสนใจจากชาวไทยเพิ่มขึ้น

- พ.ศ. 2515-2516 ธนาคารกสิกรไทย จำกัด ได้ร่วมกับธนาคารศรีนคร จำกัด ออก "บัตรเครดิตเอนกประสงค์" ซึ่งถือว่าเป็นบัตรเครดิตแรกที่ออกโดยความร่วมมือของสองธนาคารในไทย โดยมีวัตถุประสงค์ที่เน้นการให้บริการถอนเงินสดอัตโนมัติ จากเครื่องจ่ายเงิน 24 ชั่วโมง (ถือเป็นต้นแบบของการให้บริการ ATM ในปัจจุบัน)

- ในปี พ.ศ. 2517 ธนาคารกสิกรไทย จำกัด ได้รับสิทธิให้เป็นตัวแทนในการออกบัตรมาสเตอร์การ์ด ซึ่งเป็นบัตรเครดิตจากประเทศอเมริกา ให้เผยแพร่ในไทย

- ปี พ.ศ. 2521 ธนาคารกสิกรไทย จำกัด ได้ออกบัตรเครดิตของตนเอง ชื่อ "บัตรเครดิตธนาคารกสิกรไทย" ส่วนธนาคารศรีนครก็ออกบัตรเครดิตชื่อ "บัตรอเนกประสงค์ ธนาคารศรีนคร" และนี่ก็ถือเป็นจุดเริ่มต้นของการแข่งขันในธุรกิจบัตรเครดิตของไทย

- ปี พ.ศ. 2522 ธนาคารกสิกรไทย จำกัด ได้เข้าเป็นสมาชิกของ วีซ่าอินเตอร์เนชั่นแนล และเป็นผู้ได้รับสิทธิในการเป็นผู้แทนออกบัตรเครดิตวีซ่า ในประเทศไทย

- ปี พ.ศ. 2524 บริษัท ซี ทัวร์ จำกัด ร่วมกับ บริษัท อเมริกัน เอ็กซ์เพรส และธนาคารกรุงเทพ ร่วมทุนกันก่อตั้ง บริษัท อเมริกันเอ็กซ์เพรส (ประเทศไทย) จำกัด เพื่อออกบัตรเครดิตอเมริกันเอ็กซ์เพรส

- ปัจจุบันธนาคารพาณิชย์ และสถาบันการเงินในประเทศไทยทั้งหมดต่างก็ได้รับสิทธิเป็นผู้แทนในการออกบัตรสากล ที่ได้รับการยอมรับจากทั่วโลก ทั้ง VISA และ MasterCard (จากประเทศอเมริกา) และบัตรเครดิตชั้นนำจากประเทศอื่นๆ อาทิ JCB (จากญี่ปุ่น) และ Union PAY (จากจีน) ซึ่งความร่วมมือนี้ทำให้ผู้ใช้บัตรเครดิตไทยได้ใช้บัตรที่มีมาตรฐาน เป็นที่ยอมรับแบบเดียวกันกับนานาประเทศ และสามารถใช้บัตรเครดิตได้ทั่วโลกโดยไม่ต้องพกเงินสด และหมดกังวลเรื่องความต่างของสกุลเงิน ด้วยข้อดีทั้งหมดที่กล่าวมาทำให้บัตรเครดิตได้รับความนิยมอย่างแพร่หลายและนำมาซึ่งการแข่งขันอย่างดุเดือดในธุรกิจบัตรเครดิตไทย

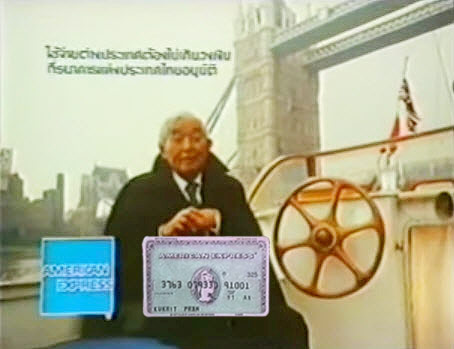

ขอบคุณ ภาพโฆษณาบัตรเครดิต American Express ช่วงปี 2525-2526 จากเว็บไซต์ Youtube

ซึ่งมี "หม่อมราชวงศ์คึกฤทธิ์ ปราโมช" เป็นพรีเซนเตอร์โฆษณา

ลำดับบัตรเครดิตอีกหนึ่งกลยุทธ์การแข่งขันของผู้ออกบัตรฯ ในไทย

ด้วยความที่ธุรกิจบัตรเครดิตมีการแข่งขันระหว่างผู้ออกบัตรฯ ที่ดุเดือด และมียอดการใช้จ่ายผ่านบัตรที่เติบโตเพิ่มขึ้นในทุกๆ ปี กลุ่มผู้ให้บริการบัตรเครดิตทั้งธนาคาร และ Non Bank ต่างต้องแข่งขันกันในทุกๆ ด้าน เพื่อสู้ศึกทั้งในเรื่องโปรโมชั่น และพัฒนาในด้านการบริการให้ทุกอย่างออกมาได้ตรงใจผู้บริโภคมากที่สุด ดังนั้นหนึ่งในกลยุทธ์ที่สำคัญอย่างการกำหนดกลุ่มลูกค้าให้ชัดเจน เพื่อทำการตลาดให้ตรงกับความต้องการของลูกค้ามากที่สุด จึงเป็นเรื่องจำเป็นในการแข่งขันของธุรกิจบัตรเครดิต

ในยุคเริ่มแรกผู้ออกบัตรเครดิตส่วนใหญ่ แบ่งกลุ่มลูกค้าออกเป็นกลุ่มกว้างๆ แค่สามลำดับ ตามรายได้เฉลี่ยต่อเดือนของกลุ่มลูกค้า โดยการเรียกชื่อระดับของตัวบัตร ก็เป็นไปตามสีของตัววัสดุบัตรเครดิต ได้แก่

- กลุ่มบัตรคลาสสิค หรือบัตรเงิน ระดับเงินเดือน 15,000 บาทขึ้นไป

- กลุ่มบัตรทอง ระดับเงินเดือน 30,000 บาทขึ้นไป

(ปัจจุบันปรับลดระดับฐานรายได้ของกลุ่มนี้อยู่ที่ 20,000 บาทขึ้นไป) - กลุ่มบัตรแพลทินั่ม ระดับเงินเดือน 50,000 บาทขึ้นไป

(ปัจจุบันปรับลดระดับฐานรายได้ของกลุ่มนี้ให้อยู่ที่มากกว่า 30,000 - 50,000 บาท)

ส่วนกลุ่มลูกค้าที่มีรายได้สูงเกือบแสนบาทขึ้นไป ก็มักจะถูกเหมารวมอยู่ในกลุ่มบัตร Platinum ที่สูงกว่า Platinum ปกติบัตรกลุ่มนี้ส่วนใหญ่มักมีชื่อห้อยท้ายหรือเพิ่มขึ้นมาจาก Platinum ในแบบปกติ เช่น บัตรเครดิต "SCB Beyond Platinum", "CIMB Preferred Visa Platinum" เป็นต้น

แต่ในช่วงหลังเมื่อยุคสมัยเปลี่ยนไป การแบ่งกลุ่มลูกค้าบัตรเครดิตแบบกว้างๆ ที่เคยมีอยู่แค่เพียงสามกลุ่มหลักๆ ตามที่กล่าวมาข้างต้น ดูจะไม่ครอบคลุมและตรงใจ โดยเฉพาะกับกลุ่มลูกค้าที่มีรายได้ค่อนไปในทางดีจนถึงรายได้สูง โดยหากมองภาพรวมกว้างๆ ในปัจจุบัน Product การเงินอย่างบัตรเครดิตจะมีการแบ่งกลุ่มลูกค้าเพิ่มขึ้นมาจากเดิมอีกสามกลุ่ม คือ

- กลุ่ม Mass Affluent กลุ่มผู้มีรายได้ฉเลี่ยต่อเดือนแตะเกินแสนบาท หรือมีเงินฝากและเงินลงทุนกับแบงก์ ตั้งแต่ 1 - 3 ล้านบาทขึ้นไป ลูกค้ากลุ่มนี้คือกลุ่มคนที่ทำงานประสบความสำเร็จในระดับหนึ่ง กำลังเติบโตและพร้อมจะต่อยอดการเงินด้วยการลงทุนเพื่อให้มีสินทรัพย์เพิ่มมากขึ้น ระดับบัตรเครดิตที่ทางสถาบันการเงินวางไว้คือ ระดับบัตร Platinum ที่เหนือกว่า Platinum ธรรมดา หรืออาจไปถึงระดับ Signature ของ Visa และ World ของ MasterCard (ขึ้นอยู่กับระดับรายได้รวม เงินฝาก เงินลงทุนในธนาคาร และเกณฑ์ต่างๆ ของผู้ออกบัตรเครดิต)

- กลุ่ม Affluent คือกลุ่มลูกค้าที่รวยกว่ากลุ่ม Mass Affluent มีเงินลงทุนในธนาคารมากกว่า 5-10 ล้านบาทขึ้นไป โดยระดับของบัตรเครดิตที่ทางสถาบันการเงินวางไว้คือ ระดับบัตร Signature ถึงระดับ Infinite ของค่าย Visa และระดับ World ของค่าย MasterCard (ขึ้นอยู่กับระดับเงินลงทุน เงินฝาก และเกณฑ์ต่างๆ ของผู้ออกบัตรเครดิต)

- กลุ่ม Super Affluent คือกลุ่มลูกค้าที่นั่งอยู่ในยอดบนสุดของปีระมิด เป็นบุคคลที่มีฐานะดี รายได้สูง และมีเงินลงทุนในรูปแบบต่างๆ กับธนาคาร ตั้งแต่ 20 ล้านบาทขึ้นไป ระดับบัตรเครดิตที่ทางสถาบันการเงินวางไว้คือ ระดับบัตร Signature ไปจนถึง Infinite ของค่าย Visa และระดับ World ไปจนถึง World Elite ของค่าย MasterCard (ขึ้นอยู่กับระดับเงินลงทุน เงินฝาก และเกณฑ์ต่างๆ ของผู้ออกบัตรเครดิต)

ตัวอย่างการแบ่งระดับของบัตรเครดิต VISA (จากอเมริกา)

ภาพแสดงการแบ่งระดับบัตรเครดิตจากรายได้ของผู้สมัครแบบคร่าวๆ ของทาง VISA

โดยลำดับของบัตรเครดิตจะเริ่มต้นด้วยบัตรคลาสสิค, บัตรทอง และบัตรแพลทินัม ส่วนบัตรเครดิตสำหรับกลุ่ม

ผู้มีรายได้สูงจะเริ่มด้วยระดับ Signature และสูงสุดที่ระดับ Infinite ซึ่งส่วนใหญ่ลำดับขั้นของบัตรเครดิตที่สูงขึ้น

ก็มักจะตามมาด้วยสิทธิพิเศษ โปรโมชั่น และการบริการที่เพิ่มมากขึ้นตามสเต็ปค่ะ (ค่าธรรมเนียมที่สูงขึ้นระดับหมื่นบาทต่อปี)

ตัวอย่างบัตรเครดิตระดับ "Signature" ที่ทาง VISA ออกร่วมกับสถาบันการเงินต่างๆ ในประเทศไทย

บัตรเครดิตระดับ Signature ของ CITIBANK

บัตรเครดิตระดับ Signature ของ KTC

บัตรเครดิตระดับ Signature ของบัตรกรุงศรีอยุธยา

บัตรเครดิตระดับ Signature ของธนาคารกสิกรไทย

ตัวอย่างบัตรเครดิตหรู "Infinite" บัตรระดับสูงสุดของ VISA ที่ออกร่วมกับสถาบันการเงินในไทย

บัตรเครดิตระดับ INFINITE ของธนาคารกรุงไทย

บัตรเครดิตระดับ INFINITE ของธนาคารกรุงเทพ

บัตรเครดิตระดับ INFINITE ของธนาคารกสิกรไทย

ตัวอย่างการแบ่งระดับของบัตรเครดิต MasterCard (จากอเมริกา)

ภาพแสดงการแบ่งระดับบัตรเครดิตจากรายได้ของผู้สมัครแบบคร่าวๆ ของทาง MasterCard

โดยลำดับของบัตรเครดิตจะเริ่มต้นด้วยบัตรสแตนดาร์ด, บัตรทอง และบัตรแพลทินัม ส่วนบัตรเครดิตสำหรับกลุ่ม

ผู้มีรายได้สูงจะเริ่มด้วยระดับ World และสูงสุดที่ระดับ World Elite ซึ่งลำดับขั้นของบัตรเครดิตที่สูงขึ้น

ก็มักจะตามมาด้วยสิทธิพิเศษ โปรโมชั่น และการบริการที่เพิ่มมากขึ้นตามสเต็ปค่ะ (ค่าธรรมเนียมที่สูงขึ้นระดับหมื่นบาทต่อปี)

ตัวอย่างบัตรเครดิตระดับ WORLD ของ MasterCard

บัตรเครดิต SCB FIRST บัตรเครดิตระดับ "World" ที่ทาง MasterCard ออกร่วมกับธนาคารไทยพาณิชย์

บัตรเครดิต Central Black บัตรเครดิตระดับ "World" ที่เซ็นทรัลออกร่วมกับทาง MasterCard

ตัวอย่างบัตรระดับ WORLD Elite ระดับสูงสุดของ MasterCard

บัตรเครดิต Central The Black ปัจจุบันถือเป็นบัตรเครดิตระดับสูงสุด "World Elite" บัตรแรกในประเทศไทย ที่ทาง

ห้างเซ็นทรัล ออกร่วมกับ MasterCard และยังเป็นบัตรเครดิตร่วมระดับสูงสุดของ MasterCard บัตรแรกในเอเชียอีกด้วย

จากตัวอย่างด้านบนจะเห็นการแบ่งลำดับบัตรเครดิตของผู้ออกบัตรสองยักษ์ใหญ่จากอเมริกา อย่าง VISA และ MasterCard ที่ออกร่วมกับสถาบันการเงินในประเทศไทยเท่านั้นนะคะ ส่วนบัตรเครดิตที่ออกโดยสถาบันอื่น อย่าง JCB (จากญี่ปุ่น) และ UnionPay (จากจีน) ยังไม่ได้เข้ามาทำตลาดในส่วนของบัตรเครดิตที่มีระดับสูงไปกว่า Platinum ในประเทศไทยค่ะ

ดังนั้น จากตัวอย่างบัตรเครดิตหรูๆ ที่เรายกตัวอย่างตามด้านบน และที่เห็นอยู่ในวงการส่วนใหญ่จึงเป็นบัตรเครดิตที่ออกโดยสถาบันการเงินไทยร่วมกับทาง VISA และ MasterCard เท่านั้น (ส่วนบัตร American Express หรือ Amex ที่ถือเป็นอีกค่ายบัตรเครดิต ที่มีบัตรสุดยอดแห่งความหรูหรา แต่เนื่องจากทางเว็บไซต์หลักไม่มีข้อมูลของบัตรระดับสูง เราจึงไม่สามารถนำข้อมูลมาลงในบทความนี้ได้)

จากบทความนี้ ที่ทางทีมงาน CheckRaKa.com ได้พยายามรวบรวม และสรุปข้อมูลแบบคร่าวๆ มาฝากเพื่อนๆ น่าจะทำให้ทุกคนที่สนใจความเป็นไปของธุรกิจบัตรเครดิต ได้พอมองเห็นถึงที่มาที่ไป ตลอดจนทำความเข้าใจกับระดับในการแบ่งชั้นของบัตรเครดิต ที่เดี๋ยวนี้แต่ละบัตรก็มีชื่อเรียกระดับที่เก๋ไก๋ และที่สำคัญคือ ยุคนี้บัตรหรูไม่ได้สุดอยู่แค่ "Platinum" แล้วจริงๆ ค่ะ

แท็กที่เกี่ยวข้อง

เขียนโดย

เช็คราคา.คอม

Money Guru

พูดคุยกับกูรูได้ที่