การประเมินมูลค่าหุ้นเป็นกระบวนการที่ช่วยให้นักลงทุนรู้ว่า ราคาหุ้นในตลาดสูงกว่าหรือต่ำกว่ามูลค่าที่แท้จริง และการเปรียบเทียบระหว่างราคาตลาดกับมูลค่าที่แท้จริง จะช่วยให้นัก

ลงทุนตัดสินใจซื้อหรือขายหุ้นนั้นได้ ซึ่งแนวทางและมุมมองในการประเมินมูลค่าที่แท้จริงของนักลงทุนแต่ละคนก็แตกต่างกันออกไป ดังนั้นจึงมีหลากหลายวิธีการประเมินมูลค่าหุ้น บทความนี้พาไปดู 4 วิธีประเมินที่นักลงทุนควรรู้จัก

วิธีที่ 1 ประมาณการกำไรในแต่ละปี

การประเมินด้วยอัตราส่วน P/E เป็นการนำราคาตลาดหารด้วยกำไรต่อหุ้น ใช้ในเชิงเปรียบเทียบโดยมี 2 วิธี ประกอบด้วย

- เปรียบเทียบกับค่าเฉลี่ยอุตสาหกรรมมักใช้กับบริษัทที่มีศักยภาพใกล้เคียงกับระดับภาพรวมอุตสาหกรรม เช่น กลุ่มโรงงานอุตสาหกรรม กลุ่มค้าปลีก นักลงทุนอาจพิจารณาว่าราคาหุ้นมีความเหมาะสม หากหุ้นนั้นมีอัตราส่วน P/E ต่ำกว่าค่าเฉลี่ยอุตสาหกรรม

- เปรียบเทียบกับค่าเฉลี่ยในอดีตข้อมูล P/E ในอดีตต้องสมเหตุสมผล ไม่เปลี่ยนแปลงอย่างรวดเร็ว และควรเป็นหุ้นของบริษัทที่พื้นฐานไม่แตกต่างจากอดีตมาก แต่หุ้นที่มีอัตราส่วน P/E สูง อาจไม่ใช่หุ้นที่แพงเสมอไป แต่นั่นอาจเป็นหุ้นเติบโตไว จึงต้องพิจารณาอัตราส่วน P/E ควบคู่ไปกับการเติบโตของกำไร (Earnings Growth) ด้วยอัตราส่วน PEG โดยการนำอัตราส่วน P/E ที่คำนวณได้ก่อนหน้ามาหารด้วยอัตราการเติบโตของกำไร

หากอัตราส่วน PEG เท่ากับ 1 แสดงว่าราคาหุ้นสะท้อนการเติบโตของกำไรได้เหมาะสม ถ้ามากกว่า 1 แสดงว่าราคาหุ้นในตลาดสูงกว่ามูลค่าที่เหมาะสม แต่ถ้าน้อยกว่า 1 สะท้อนว่าราคาหุ้นอาจต่ำกว่ามูลค่าที่เหมาะสม

วิธีที่ 2 ประมาณการปันผลในแต่ละปี

อัตราการปันผล (Dividend Yield) เป็นอีกผลตอบแทนที่นักลงทุนต้องการ สามารถนำมาใช้ประเมินมูลค่าหุ้นได้ โดยคิดจากเงินปันผลต่อหุ้น (Dividend Per Share) หารด้วยราคาหุ้น (Price) และคูณ 100 เพื่อให้ได้หน่วยเป็นเปอร์เซ็นต์ (%) นักลงทุนจะใช้อัตราการปันผลในเชิงเปรียบเทียบเช่นเดียวกับการใช้อัตราส่วน P/E วิธีนี้นิยมใช้กับหุ้นของบริษัทที่นักลงทุนเน้นผลตอบแทนจากการปันผล เช่น บริษัทขนาดใหญ่ที่มีธุรกิจแข็งแกร่งมีการเติบโตไม่มาก แต่มีอัตราการปันผลสูงกว่าบริษัทอื่นในตลาดหุ้น

- เปรียบเทียบกับค่าเฉลี่ยอุตสาหกรรม นักลงทุนควรมีข้อมูลอัตราการปันผลย้อนหลัง 5-10 ปี เพื่อให้ข้อมูลครอบคลุมวัฏจักรธุรกิจ หากอัตราการปันผลของหุ้นสูงกว่าค่าเฉลี่ยอุตสาหกรรมก็สะท้อนว่าหุ้นมีความน่าสนใจ แต่ถ้าต่ำกว่าค่าเฉลี่ยอุตสาหกรรมก็แสดงว่าหุ้นอาจมีมูลค่าที่สูงเกินไปในมุมมองของอัตราการปันผล

- เปรียบเทียบกับค่าเฉลี่ยในอดีต ถ้าบริษัทมีพื้นฐานที่ไม่แตกต่างจากอดีต นักลงทุนสามารถใช้ค่าเฉลี่ยอัตราการปันผลย้อนหลังเพื่อประเมินมูลค่าหุ้นในปัจจุบันได้ เมื่อบริษัทมีอัตราการปันผลสูงกว่าค่าเฉลี่ยในอดีตแสดงว่าบริษัทมีมูลค่าที่น่าสนใจ ส่วนบริษัทที่มีอัตราปันผลต่ำกว่าค่าเฉลี่ยในอดีตแสดงว่าบริษัทมีมูลค่าที่ค่อนข้างแพง

วิธีที่ 3 ประมาณการกระแสเงินสดในแต่ละปี

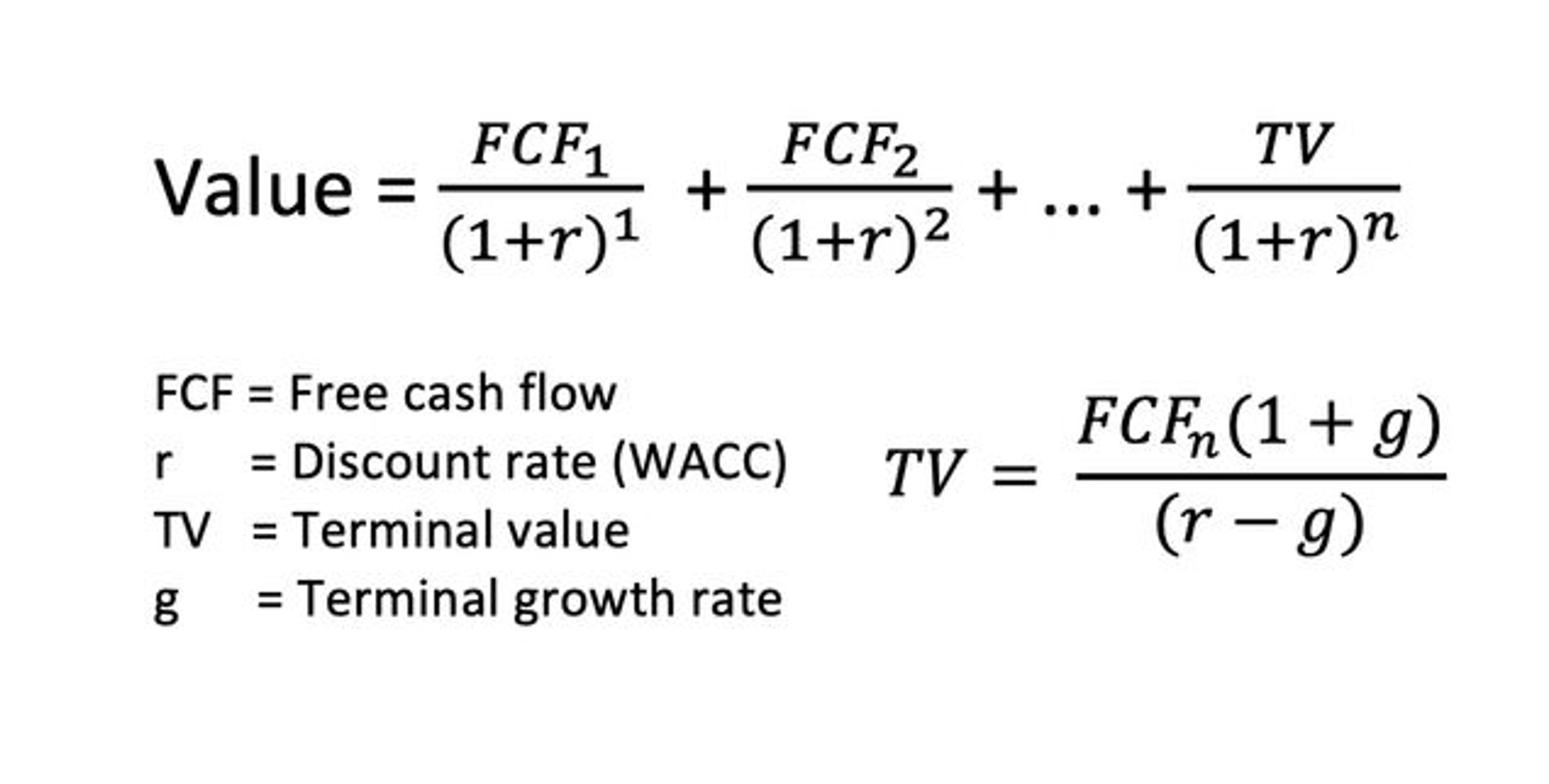

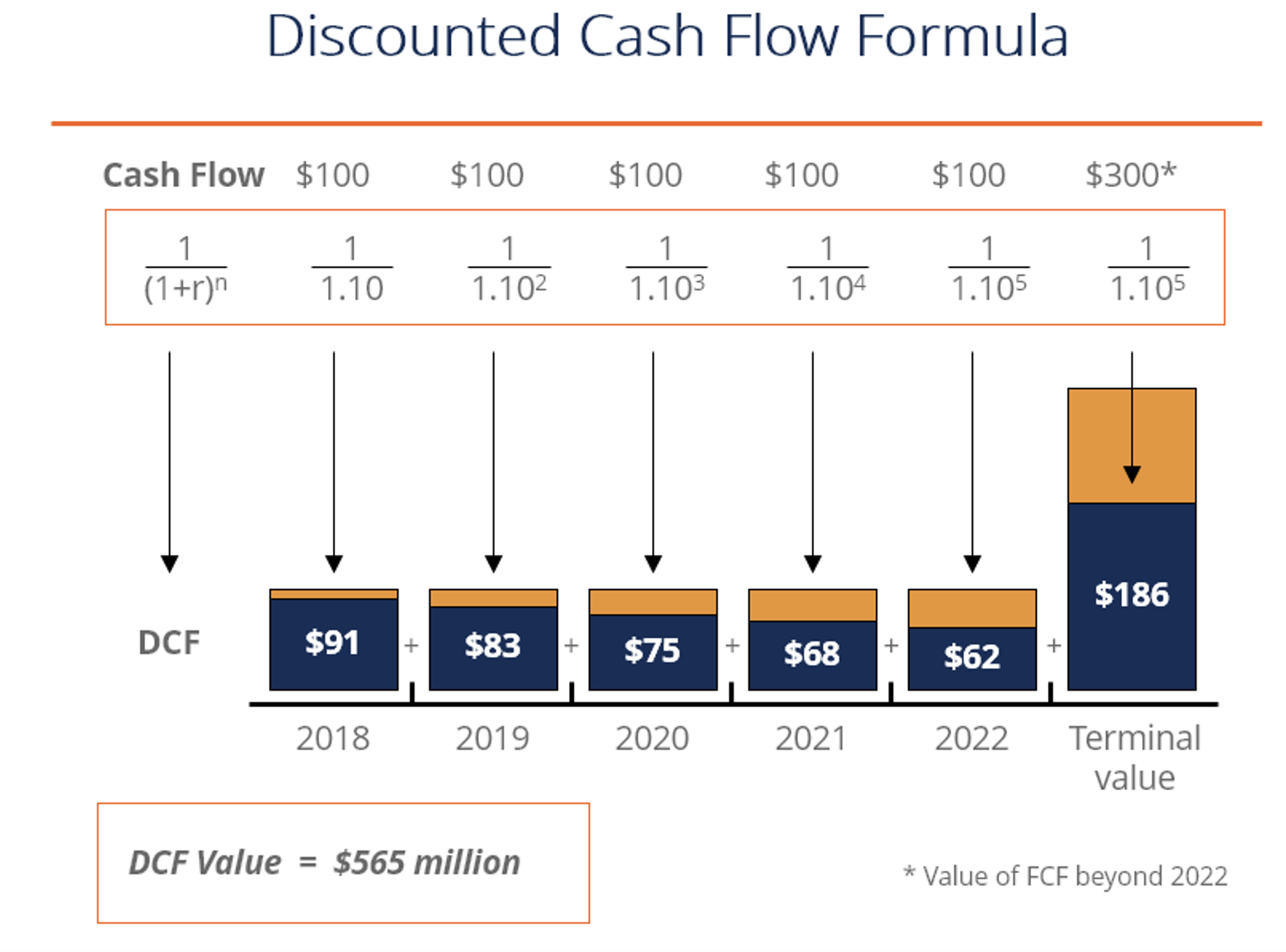

การใช้สูตรการคิดลดกระแสเงินสด (Discounted Cash Flow: DCF) นักลงทุนต้องคาดการณ์กระแสเงินสดปราศจากภาระ (Free Cash Flow) อัตราการเติบโตของธุรกิจ (Terminal Growth Rate, g) นับเป็นอีกวิธีที่นักวิเคราะห์นิยมใช้แต่ก็ต้องมีการติดตามสมมติฐานที่ใช้คาดการณ์อย่างใกล้ชิด

สูตรการคำนวณ

FCF (Free Cash Flow) = กระแสเงินสดจากการดำเนินงาน – เงินทุนหมุนเวียน - รายจ่ายที่ใช้ในการลงทุน

r หรือ WACC = ผลตอบแทนที่คาดหวัง

g หรือ Terminal Growth Rate คือ อัตราการเติบโตของธุรกิจ

TV (Terminal Value) = มูลค่าสุดท้าย

ตัวอย่างการคำนวณ

วิธีที่ 4 ประมาณการด้วยวิธีอื่นๆ

- อัตราส่วนราคาต่อมูลค่าทางบัญชีต่อหุ้น (P/BV) คำนวณจากราคาตลาดหารด้วยมูลค่าทางบัญชีต่อหุ้น โดยใช้การเปรียบเทียบในลักษณะเดียวกับอัตราส่วน P/E แต่ P/BV จะเหมาะกับหุ้นพัฒนาอสังหา หุ้นพัฒนานิคมอุตสาหกรรม หุ้นสถาบันการเงิน ซึ่งเป็นหุ้นที่มูลค่าทางบัญชีสะท้อนมูลค่าสินทรัพย์ส่วนใหญ่

- ประเมินด้วยมูลค่าตามราคาตลาด (Market Capitalization) สามารถใช้ Market Cap เปรียบเทียบกับค่าเฉลี่ยกลุ่มอุตสาหกรรมเดียวกันหรือหุ้นที่มีลักษณะธุรกิจใกล้เคียงกัน ถ้าเห็นว่าหุ้นมี Market Cap ต่ำกว่าอุตสาหกรรมหรือบริษัทที่นำมาเปรียบเทียบก็แสดงว่ามีมูลค่าที่น่าสนใจ

- อัตราส่วน EV/EBITDA Enterprise Value (EV) คือมูลค่าสุทธิของกิจการโดยการนำมูลค่าตามราคาตลาดรวมกับหนี้สินและหักล้างด้วยเงินสด แล้วหารด้วยกระแสเงินสดสุทธิก่อนหักดอกเบี้ยและภาษี (EBITDA) ซึ่งก็คือกำไรที่ได้จากการดำเนินงานหักเฉพาะค่าใช้จ่ายเกี่ยวกับการดำเนินงาน ไม่รวมค่าใช้จ่ายที่หักในเชิงบัญชีแต่ไม่ได้เสียจริง เช่น ค่าเสื่อม เหมาะกับการใช้เปรียบเทียบกับหุ้นที่มีธุรกิจคล้ายกันและมีสินทรัพย์มาก

จะเห็นว่าการประเมินมูลค่าหุ้นมีหลากหลายวิธี ซึ่งมีความเหมาะสมที่ต่างกันทั้งในแง่วิธีการใช้และรูปแบบบริษัท ดังนั้นนักลงทุนควรประเมินมูลค่ามากกว่า 1 วิธี และหมั่นตรวจสอบสมมติฐานที่ใช้ในการประเมินมูลค่าอยู่เสมอ