"ประเทศไทย" กำลังจะมีเหรียญเงินบาทดิจิทัลแล้ว...ด้วยความก้าวหน้าของเทคโนโลยีทางการเงินเป็นปัจจัยสำคัญที่ทำให้ "เงิน" และ "ระบบการชำระเงินอิเล็กทรอนิกส์" พัฒนาอย่างต่อเนื่อง ช่วยให้ประชาชนใช้จ่าย และมีช่องทางชำระเงินสะดวกยิ่งขึ้น การออกใช้สกุลเงินดิจิทัลของธนาคารกลางสำหรับรายย่อย (retail central bank digital currency : retail CBDC) จะช่วยเพิ่มทางเลือกให้ประชาชนได้เข้าถึงสกุลเงินดิจิทัลที่ออกโดยธนาคารกลาง ซึ่งมีความน่าเชื่อถือและปลอดภัยสูง รวมทั้งเอื้อประโยชน์ต่อเศรษฐกิจและสังคมหลายด้าน เช่น

(1) พัฒนาโครงสร้างพื้นฐานระบบการเงินของประเทศให้มีประสิทธิภาพสูงขึ้น เปิดกว้างให้ประชาชนและภาคธุรกิจใช้ได้ทั่วถึง เปิดโอกาสการเข้าถึงบริการทางการเงินดิจิทัลมากขึ้น และลดต้นทุนการบริหารจัดการเงินสดของประเทศ

(2) ป้องกันการผูกขาดของธุรกิจการเงินภาคเอกชน ซึ่งอาจให้บริการที่ไม่เป็นธรรมหรือใช้ข้อมูลส่วนบุคคลในทางที่ไม่ถูกต้อง

(3) เพิ่มประสิทธิภาพของนโยบายภาครัฐจากการใช้ฐานข้อมูลจาก Retail CBDC เพื่อดำเนินนโยบายให้ตรงจุดยิ่งขึ้น

ธนาคารแห่งประเทศไทยเล็งเห็นถึงประโยชน์ของ CBDC ในการวางรากฐานโครงสร้างพื้นฐานระบบการเงินไทยให้พร้อมรับโลกการเงินอนาคต และเพื่อเป็นทางเลือกของการออกใช้เงินภาครัฐให้ตอบโจทย์ผู้บริโภค จึงได้ริเริ่มศึกษา พัฒนา และทดสอบ CBDC อย่างต่อเนื่อง เริ่มต้นจากการที่ ธปท. พัฒนาสกุลเงินดิจิทัลสำหรับให้สถาบันการเงินใช้ทำธุรกรรมระหว่างกัน (wholesale CBDC) ภายใต้ชื่อ "โครงการอินทนนท์" มาจนถึงการพัฒนา fiat money (เงินตรา) ให้เป็น Retail CBDC

รูปแบบของ Retail CBDC ที่คาดว่าจะออกใช้ในไทย

คุณลักษณะของ retail CBDC ที่จะออกใช้ต้องคำนึงถึงประโยชน์ของประชาชน และความเหมาะสมกับ บริบทไทยเป็นหลัก เพื่อไม่ให้การออก retail CBDC ส่งผลลบหรือสร้างความเสี่ยงต่อการดำเนินนโยบายการเงิน และเสถียรภาพระบบการเงินได้ ได้แก่

(1) เน้นให้คล้ายเงินสด โดยสามารถทำธุรกรรมทางการเงินได้ทั้งแบบ เชื่อมต่อ และไม่เชื่อมต่อกับเครือข่ายอินเทอร์เน็ต เพื่อให้ประชาชนทุกกลุ่มเข้าถึงได้

(2) ไม่สร้างภาระต้นทุนค่าธรรมเนียมให้ผู้ใช้ และให้ทุกภาคส่วนสามารถเข้าถึงเพื่อต่อยอดนวัตกรรมหรือเขียนโปรแกรมเพิ่มลักษณะพิเศษ (programmability)

(3) กระจายผ่านตัวกลาง เช่น สถาบันการเงินหรือผู้ให้บริการทางการเงินอื่นที่มีความชำนาญ และคุ้นเคยกับการทำ KYC (Know Your Customer) กับธุรกิจและประชาชนอยู่แล้ว

(4) ไม่จ่ายดอกเบี้ย และจำกัดปริมาณการถือหรือการไถ่ถอน เพื่อป้องกันการถอนเงินจำนวนมากอย่างรวดเร็วโดยเฉพาะในช่วงวิกฤต รวมทั้งป้องกันการฟอกเงิน

(5) ใช้ประโยชน์จากข้อดีของเทคโนโลยีแบบรวมศูนย์ และแบบกระจายศูนย์ โดยเทคโนโลยีแบบรวมศูนย์จะช่วยให้สามารถประมวลผลธุรกรรมปริมาณจำนวนมากได้รวดเร็ว ขณะที่เทคโนโลยีแบบกระจายศูนย์จะเพิ่มความเสถียรและเทคนิคการเข้ารหัส (cryptographic techniques) ช่วยเพิ่มความปลอดภัย

ความต้องการใช้งาน Retail CBDC ของคนไทยในอนาคต

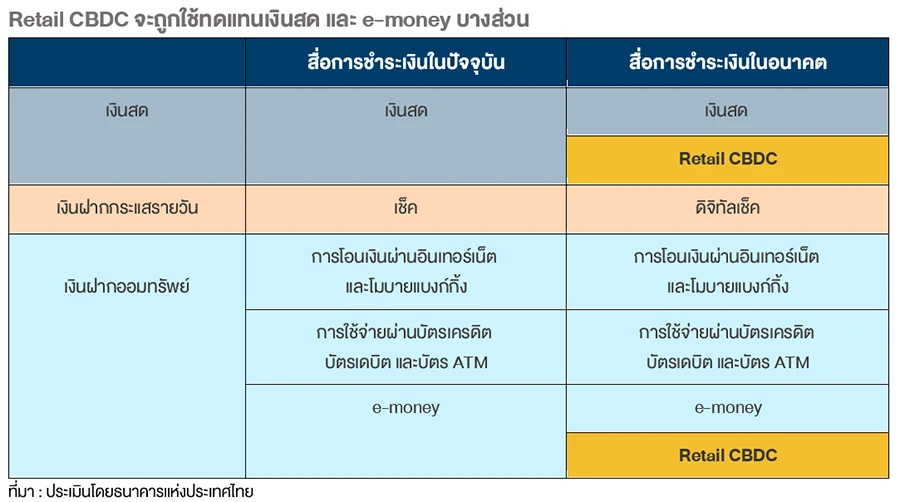

ในระยะข้างหน้าคนไทยจะใช้งาน Retail CBDC มากน้อยเพียงใด ขึ้นอยู่กับมุมมองของผู้ใช้เทียบกับสื่อการชำระเงินอื่นๆ เช่น เงินสด อินเทอร์เน็ตและโมบายแบงค์กิ้ง เช็ค e-money หรือสกุลเงินดิจิทัลภาคเอกชน เช่น stablecoins ที่ถูกพัฒนาขึ้นเพื่อให้มีมูลค่าใกล้เคียงกับเงินตรา การประเมินของธนาคารแห่งประเทศไทย จากมุมมองของผู้ใช้เงินทั้งในด้านประโยชน์ ต้นทุน และความเสี่ยงในบริบทไทย พบว่า Retail CBDC จะเป็นอีกทางเลือกหนึ่งของสื่อการชำระเงิน ซึ่งจะเข้ามาแทนการใช้เงินสดและ e-money บางส่วน รวมทั้งจะแข่งขันกับ stablecoins ได้เนื่องจาก Retail CBDC ยอมรับใช้ชำระเงินในวงกว้าง เชื่อมต่อระหว่าง platform บริการการเงินอื่น

สำหรับประชาชนบางกลุ่มอาจจะยังมีความต้องการใช้เงินสด เช่น กลุ่มที่ไม่คุ้นเคยกับเทคโนโลยีการชำระเงินใหม่ ขณะที่ผู้ใช้ e-money บางส่วนจะยังต้องการเข้าถึงบริการพิเศษอื่น รวมถึงได้สิทธิประโยชน์หรือโปรโมชั่นส่งเสริมการขายที่จูงใจ retail CBDC จะไม่สามารถทดแทนเช็คได้ เนื่องจากข้อกฎหมายของไทยให้ใช้เช็คเป็นหลักฐานดำเนินคดีอาญาได้รวมถึง เช็คมีทิศทางการพัฒนาให้เป็นรูปแบบดิจิทัลให้ใช้งานได้อย่างมีประสิทธิภาพมากขึ้น สำหรับเงินฝากธนาคาร ที่ผูกโยงกับอินเทอร์เน็ตและโมบายแบงค์กิ้ง คาดว่าจะไม่ถูกทดแทนด้วย Retail CBDC เนื่องจากปัจจุบันสามารถ ใช้จ่ายชำระเงินอิเล็กทรอนิกส์ได้สะดวก และมีต้นทุนการทำธุรกรรมต่ำอยู่แล้ว จากการพัฒนาโครงสร้างพื้นฐาน ผ่านระบบพร้อมเพย์และ QR code ในไทย รวมทั้งเงินฝากจะยังเป็นทางเลือกหลักของประชาชนในการออมเงิน

ความเห็นจากสาธารณชน และแผนการทดสอบ Retail CBDC

จากผลสำรวจ ความเห็นจากสาธารณชนส่วนใหญ่เห็นด้วยกับแนวทางการพัฒนา Retail CBDC ของ ธปท. มองว่าจะเป็นโครงสร้างพื้นฐานสำคัญที่เอื้อต่อการพัฒนานวัตกรรมทางการเงินที่ปลอดภัย เปิดกว้างต่อการเข้าถึงและการแข่งขันในอนาคต นอกจากนี้ยังเห็นด้วยกับแนวทางการออกแบบ Retail CBDC ข้างต้นเพื่อจำกัดผลกระทบเชิงลบต่อภาคการเงินไทย

ผลสำรวจบางส่วนเสนอเพิ่มเติมให้ ธปท. มุ่งเน้นการส่งเสริมความรู้ความเข้าใจเกี่ยวกับประโยชน์และการใช้งานของ Retail CBDC แก่ผู้บริโภค โดยเฉพาะความแตกต่างจากการชำระเงินผ่านระบบอิเล็กทรอนิกส์ในปัจจุบัน ธปท. มีการกำหนดแนวทางการพัฒนาและทดสอบการใช้งาน Retail CBDC ดังนี้

(1) การทดสอบระดับพื้นฐาน (Foundation Track) เพื่อศึกษาการใช้งาน Retail CBDC ในการรับแลก หรือใช้ชำระค่าสินค้าหรือบริการในวงจำกัด ซึ่ง ธปท. คาดว่าจะเริ่มทดสอบในไตรมาส 2 ปี 2565

(2) การทดสอบระดับนวัตกรรม (Innovation Track) เพื่อศึกษาแนวทางการพัฒนาต่อยอดการใช้งาน Retail CBDC ในกรณีต่าง ๆ โดย ธปท. จะเปิดโอกาสให้ภาคเอกชนหรือนักพัฒนาเข้าร่วมทดสอบด้วย ซึ่งขณะนี้ ธปท. อยู่ระหว่างการพิจารณารูปแบบและหลักเกณฑ์ในการเข้าร่วมทดสอบ

ซึ่ง ธปท. จะประเมินผลลัพธ์และความเสี่ยงด้านต่างๆ จากการทดสอบการใช้งานข้างต้น เพื่อให้มั่นใจว่า Retail CBDC จะเป็นประโยชน์ต่อประชาชน ภาคธุรกิจ และประเทศในภาพรวม และไม่ก่อให้เกิดผลกระทบต่อเสถียรภาพระบบการเงินในอนาคต

ขอบคุณข้อมูลจากธนาคารแห่งประเทศไทย